每周编辑精选 Weekly Editors' Picks(0729-0804)

「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资与创业

大陆 Web 3.0 从业者如何入驻香港数码港?从募资到入境,看这份指南就够了

入驻数码港的基本条件是需要在香港注册公司,注册过程并不复杂。但现阶段只有在香港注册的公司才能申请入驻香港数码港。

符合条件的企业可向香港数码港申请创业的初始启动资金(10 万港元),向香港数码港申请孵化培育计划(50 万港元),向香港数码港申请加速资金(30 万港元),向香港数码港申请 A 轮或后期资金(总额 4 亿港元的投资基金)。

Vyper 和 Solidity 一样,都是一种面向智能合约的编程语言,可编译为以太坊虚拟机(EVM)的字节代码,运行在 EVM 上。

不过 Vyper 的编译器使用 Python 进行编写,是一种基于 Python 且兼容 EVM 的编程语言,具有强类型、小型编译器代码和高效的字节码生成的特点。

在目前的 DeFi 开发格局中(TVL 占比维度),Solidity 以 94.71% 的市场份额占据绝对垄断地位,而 Vyper 以 3.04% 的市场份额位列第二名。

Vyper 的设计初衷是为了创建出智能合约参与方易懂的透明智能合约简化流程,以主打可读性与可审核性,从而确保安全。

因为 Curve 合约较为复杂,Vyper 使得这些复杂性变得更易于管理,并进一步节省 Gas。Vyper 的新版本已经修复这个漏洞,但由于受影响的 Curve 稳定池合约不可升级,因此无法进行部署升级,只能选择废弃对应合约,将资金撤出。

DeFi

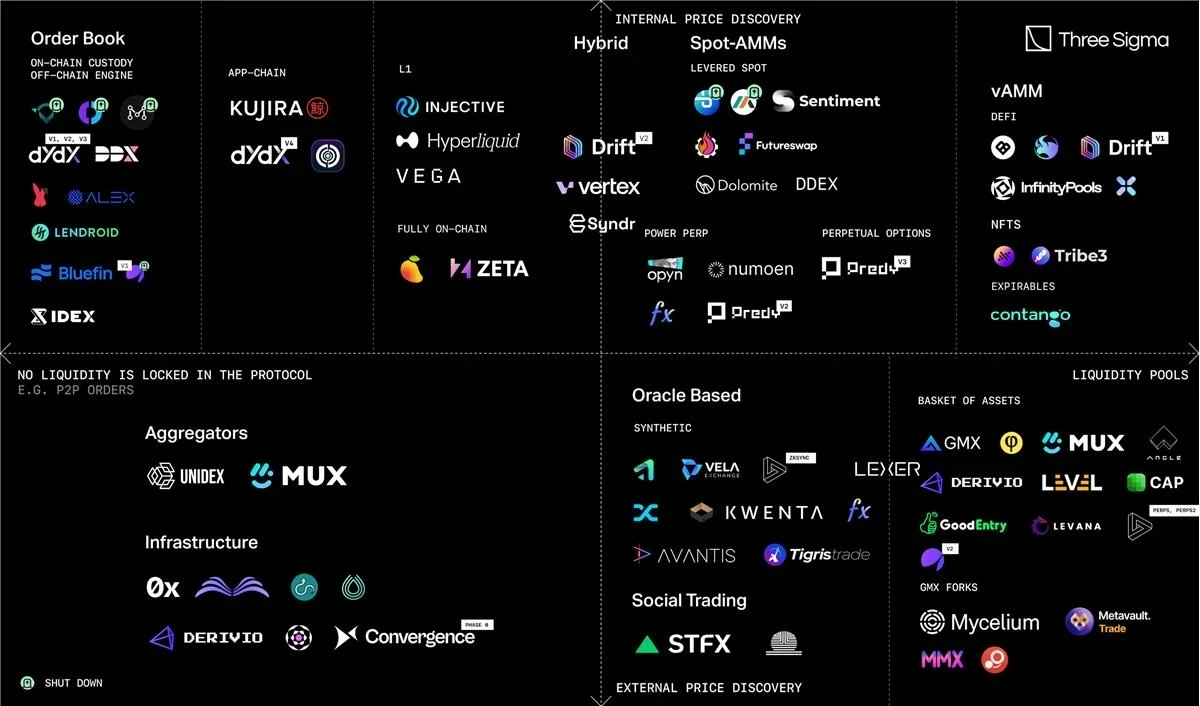

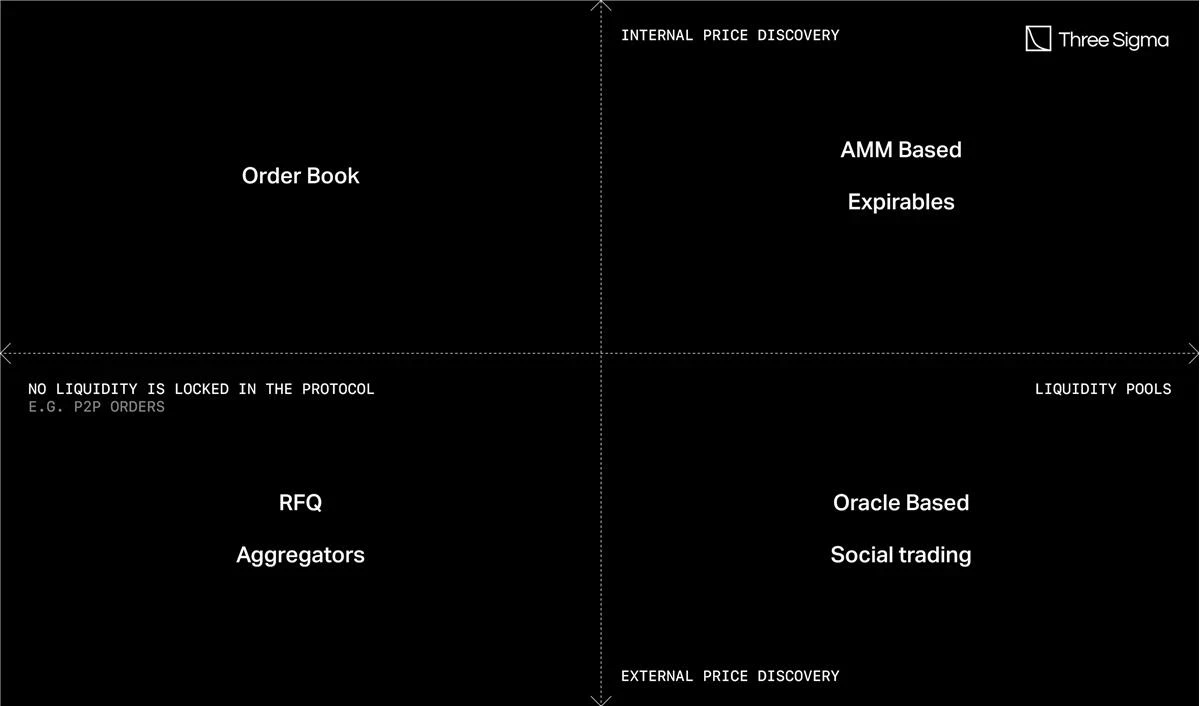

永续合约协议的基本分类永续合约市场已经取得了实质性的产品市场适应性,而在某种程度上可能导致市场饱和。

订单簿很可能是最适合交易的类型,这就是为什么 dYdX 目前是永续合约去中心化交易所(perp-DEXs)中交易量最大的。AMM 和 vAMM 在 DeFi 周期早期非常流行。它们中的大多数最终都采用了 Uniswap v3(集中流动性)的路线。AMM 确保参与者在流动性存在的情况下持续获得流动性,但可能以吸收有毒订单流为代价。在订单簿和 AMM 之间,有两个协议——Drift 和 Vertex——采用了混合方法来提供流动性和定价。

Lybra 的 TVL 已经在在所谓的 LSDFi summer 中占据了半壁江山。Lybra Finance 在 4 月 24 日产品正式上线。

在目前的 V 1 版本中,eUSD 只能通过 stETH 超额抵押生成 Lybra 要求的最低抵押率为 150% 。eUSD 采用刚性赎回(Rigid Redemption)机制以稳定价格。在清算方面,Lybra 引入了 Liquidator 和 Keeper 两个角色,Liquidator 提供清算资金(eUSD),Keeper 触发清算操作,他们分别可以获得 9% 和 1% 的奖励。

Lybra Finance 在稳定币的核心机制(铸造赎回/清算/价格稳定)等方面主要参考了稳定币协议 Liquity,保留了 liquity 的赎回、恢复模式,去掉了稳定池(从而省去了一部分 token 激励),改为由 Liquidator 提供清算资金。

Lybra 为他们的稳定币 eUSD 提供了一个强大的用例–生息稳定币;通过机制而非激励的力量来首先刺激稳定币的需求端,在这个基础上,早期结合对供给端的激励来刺激 stETH 的持有人来进行铸造形成闭环。

Lybra V 2 解决了目前版本中 eUSD 可组合性差、产品模型无法扩展到价值累积型 LST 以及 eUSD 价格正溢价难以恢复等在 V 1 运行过程中暴露出来的问题,针对性较强,同时也试图将协议激励的 LBR 代币与协议的长期发展更加紧密的联系起来。

详解 LPDFi:能否掀起下波 DeFi 叙事?有哪些值得关注的项目?

Uniswap V3 的发布显著提高了 DeFi 市场的资本效率,但也带来了一些流动性上的问题。所有对冲无常损失的方法都无法发挥 Uniswap V3 的潜力,这也是 Logarithm Finance 正努力解决的问题。

Logarithm Finance 是一种去中心化的流动性管理和做市协议,专为做市商和 DeFi 用户设计,用户无需不断操控自己的头寸寻找高 APY,而是可以从做市活动中获利。主要针对 Uniswap 类 AMM 上赚取自动复利费,并通过在可组合 DEX 上创建做空头寸的 Delta 中性策略以最大程度地减少波动性资产的风险。

LPDfi(Liquidity Providing Derivatives ——流动性提供衍生品)的优势包括:实现了跨链流动性聚合,提高了资金利用效率,风险去中心化,提高稳定性,降低滑点,提高交易执行效率。

其它 LPDfi 项目还有 Panoptic、Limitless、Smilee Finance、Infinity Pools。

Synthetix V3 引入了许多新的功能和改进。这些改进能提高协议的资金效率和安全性,释放了流动性的上限,同时增强用户体验,吸引更多的用户参与到 Synthetix 协议中来,V3 全功能上线后将会迎来全新的业务增量和估值。有望被更多产品集成,成为重要的 DeFi 组件。

但现阶段新用户增长较缓慢,V3 全部功能上线需要的开发周期未确定。新代币模型下 SNX 质押的收益情况和三季度后的留存率会是 SNX 持有人短期内重要的估值指标。

NFT、GameFi 与元宇宙

Web 3.0

文章依次介绍了 ArConnect、Archive the Web、Planet、xLog、Web3.Storage、Filebase、Ardrive、Weweave,网站结合 IPFS 或 Arweave,以及融入协议中的储存(Glass、Lens Protocol)。

以太坊与扩容

一文读懂 EIP-7377 :从 EOA 迁移到智能合约钱包的铺路者

EIP-7377 提案由 Go Ethereum 开发者 Matt Garnett 提出,目的是添加一种新的交易类型,允许 EOA 账户通过一次性交易将账户永久迁移到智能合约钱包。这为推进以太坊账户抽象提供了一条可行路径。EIP-7377 的动机在于通过在协议层面提供从 EOA 向智能合约钱包迁移的机制,来解决这一现实需求,实现平滑过渡。这或许将大大增加存量用户迁移的意愿,以及为增量用户进场时,在账户抽象尚未普及前,提供一种更加实用主义的 EOA 过渡方案。

但这种新功能被用作恶意攻击的风险包括但不限于:钓鱼攻击、恶意代码植入、重复迁移盗取。

IOSG Ventures:一文探讨 Rollup 的货币化设计

当 Rollup 的概念处在雏形阶段时,我们把运作 Rollup 的角色统一称为 Relayer 或 Operator。随着基础设施发展的精细化,这一角色被分解为多个实体:Sequencer 负责排序交易,并写入 DA,Challenger 负责提出挑战,Prover 负责生成证明。

Sequencer 从用户侧收取交易费用,向以太坊支付 DA 费用。MEV 是 Rollup 建立商业模式的重要方式。

主流 Rollup 在两到三年内会逐渐走向 DS。无论去中心化 Sequencer 或是 Prover,主要有两种选项:由团队进行内部构建或外包。前者的设计空间较为广阔,主要建立在 Staking-slashing 的加密经济原语之上,已经有一些成熟的机制设计可供参考。后者可能依赖于类似 DA 的付费模型。

早期的 Rollup,包括一些 App-specific Rollup,外包这项去中心化的工作,快速进行 Bootstrap 可能是最优解(通过 DS & SS 或 EigenLayer )。而相对成熟的 Rollup 一方面有更加充足的开发者资源和资金,另一方面会更多地考虑代币价值捕获和资源连接,并借此构建护城河和飞轮效应。

目前,Arbitrum 和 Optimism 的唯一价值积累是治理;这是 ARB 和 OP 的唯一功能。然而,ARB 和 OP 的价值积累可能来自另外两个来源:交易费用和 MEV。

L2 代币实现价值积累的第一步是去中心化排序器。排序器的去中心化很可能通过 PoS 机制来实现,用户将质押原生的 L2 代币。质押者可以通过原生代币形式获得交易费用的一部分、MEV(在后 FIFO 世界中)或质押奖励。

新生态与跨链

ConsenSys 领军 Linea 登场:突破 ZK Rollup 限制,实现 EVM 完全兼容

Linea 的亮点包含:Linea 可以获得与 Infura、MetaMask 和 Truffle 等 ConsenSys 旗下产品的原生无缝集成,独特的内部证明系统和压缩方式。这些技术使得 Linea 在确保 EVM 等效性高度兼容的前提下,实现了交易速度的提升和用户 Gas 费用的减少。

多证明者(Multi- Prover)的推动 Linea 与当前 zk-rollup 的赛道龙头 zkSync 仍存在不小的差距。同时,在生态方面与其他几个已经上线主网的 zkEVM 项目相比,Linea 的生态发展仍然相对落后。

拆解 Optimism 当前境况:生态发展与 OP Stack 的未来

从数据的角度来看, Arbitrum 依然是 Layer 2 龙头,OP 在生态方面依旧处于劣势。但随着 OP Stack 的广受采用,OP 在最近获得了更多市场关注(Basechain、Worldcoin)——即使解锁不断,但 OP 的总体市值一直是在增长的。

另外一点值得关注的是,采用 OP Stack 的链条能否反哺到 OP 上。Basechain 之前的说法是,会把一部分的收入反哺给 Optimism Collective 。这对于 OP 而言是一件好事,国库拥有收入来源意味着「能力」,「能力」会更多的体现在币价上。如果更多的链条效仿 Basechain 的操作,会为 Optimism Collective 提供更多的「能力」。

永续合约崛起,原生流动性,原生流动性质押模块,安全,代币经济学升级,互操作性增强,可组合性增强,模块化。

一周热点恶补

过去的一周内,因 Vyper 部分版本存在漏洞,Curve 稳定币池 alETH/msETH/pETH 遭遇攻击(相关专题),BALD 部署者反复添加并撤回流动性,币价暴跌,LeetSwap:部分流动性池或已受到攻击,已暂停交易,代币 LEET 价格瞬时归零,Polygon 指责 Matter Labs 代码抄袭;

此外,政策与宏观市场方面,日本区块链协会寻求政府修改加密税收制度以推进Web3发展;

观点与发声方面,吴杰庄:希望探讨沪港数字资产交易互联互通,Circle 战略与政策副总裁:加密货币的最新拐点是亚洲领先的机会,比特币 OG AurtrianAjian:请停止参与落后的 BRC-20 打新;

机构、大公司与头部项目方面,FTX 已提交重组计划,离岸交易所将重启以弥补客户缺口,欧易 OKX 推出 AA 智能合约钱包,莱特币网络完成第三次减半,区块奖励降至 6.25 LTC,Sui 通过网络升级支持原生流动性质押功能,CoinList 引入社区销售新规则,用户账户须在开售前持有最低购买金额,Worldcoin 发布安全审计报告,相关问题基本已修复,Web3创作者平台 Nifty’s 宣布转型失败,即日起将逐步关停;

NFT 和 GameFi 领域,基于 NFT 的卡牌链游 Parallel 上线 Beta 版本,OpenSea 宣布已支持 Base 网络……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~