subDAO,web3 项目扩张的新密码

成长性对于投资回报至关重要,然而在 web 3 ,能够成功拓展新业务的项目少之又少,老项目新业务多半竞争不过该业务竞争的新项目。

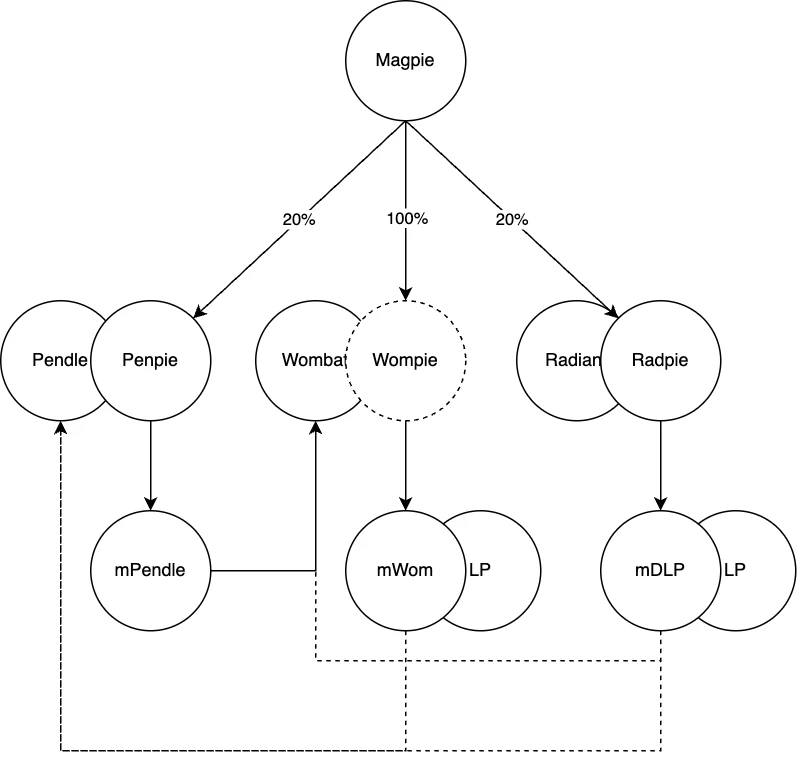

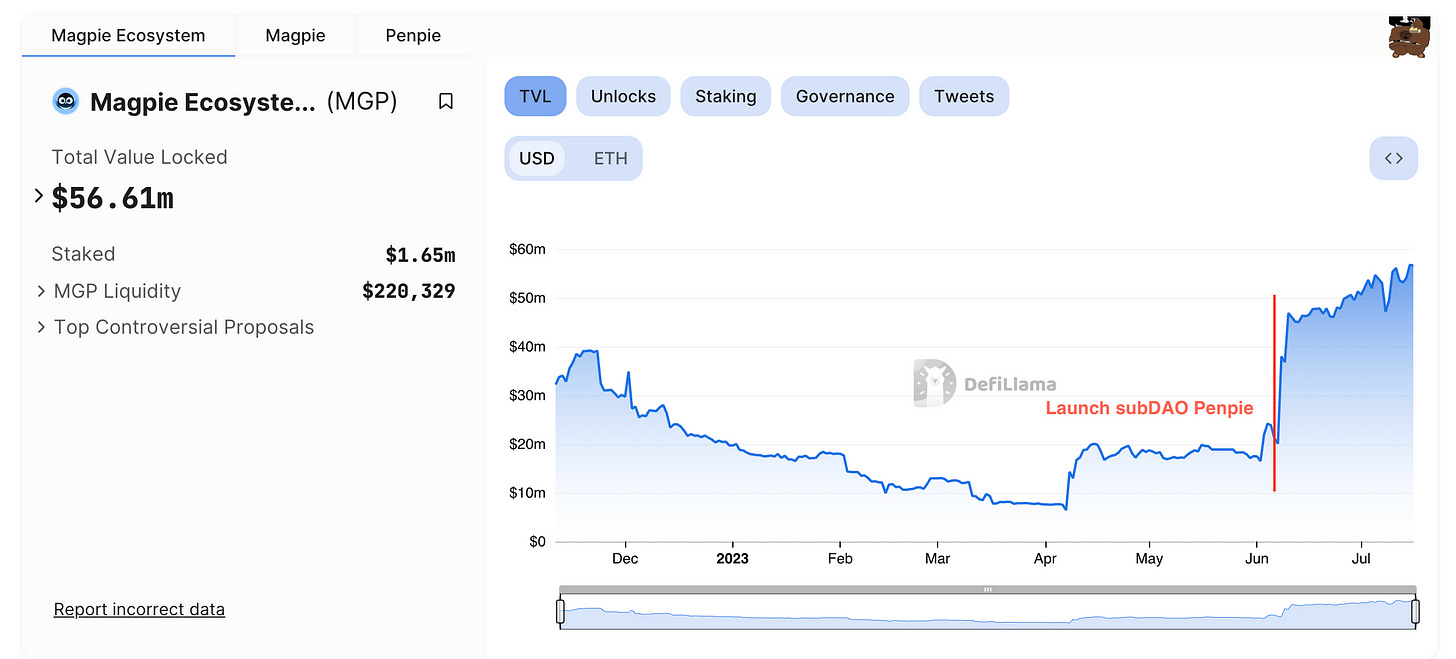

subDAO + 执行力或许是这个问题的答案,从 Pendle 的 Penpie 到 Radiant 的 Radpie,Magpie 正在以 subDAO 模式快速扩张,本 Thread 将以此为例为你剖析 subDAO 的最佳实践。

A. 什么是 subDAO?

如今的 subDAO 也有 MakerDAO 的 Spark 这类尚未成功的例子,但这种还没有独立代币项目其实还处于孵化阶段,没有参考性。一个合格的 subDAO 应当具有以下特征

-

subDAO 有独立代币,有独立扩张能力

-

ParentDAO 持有较多 subDAO 的权益

-

ParentDAO 和 subDAO 之间互惠互利

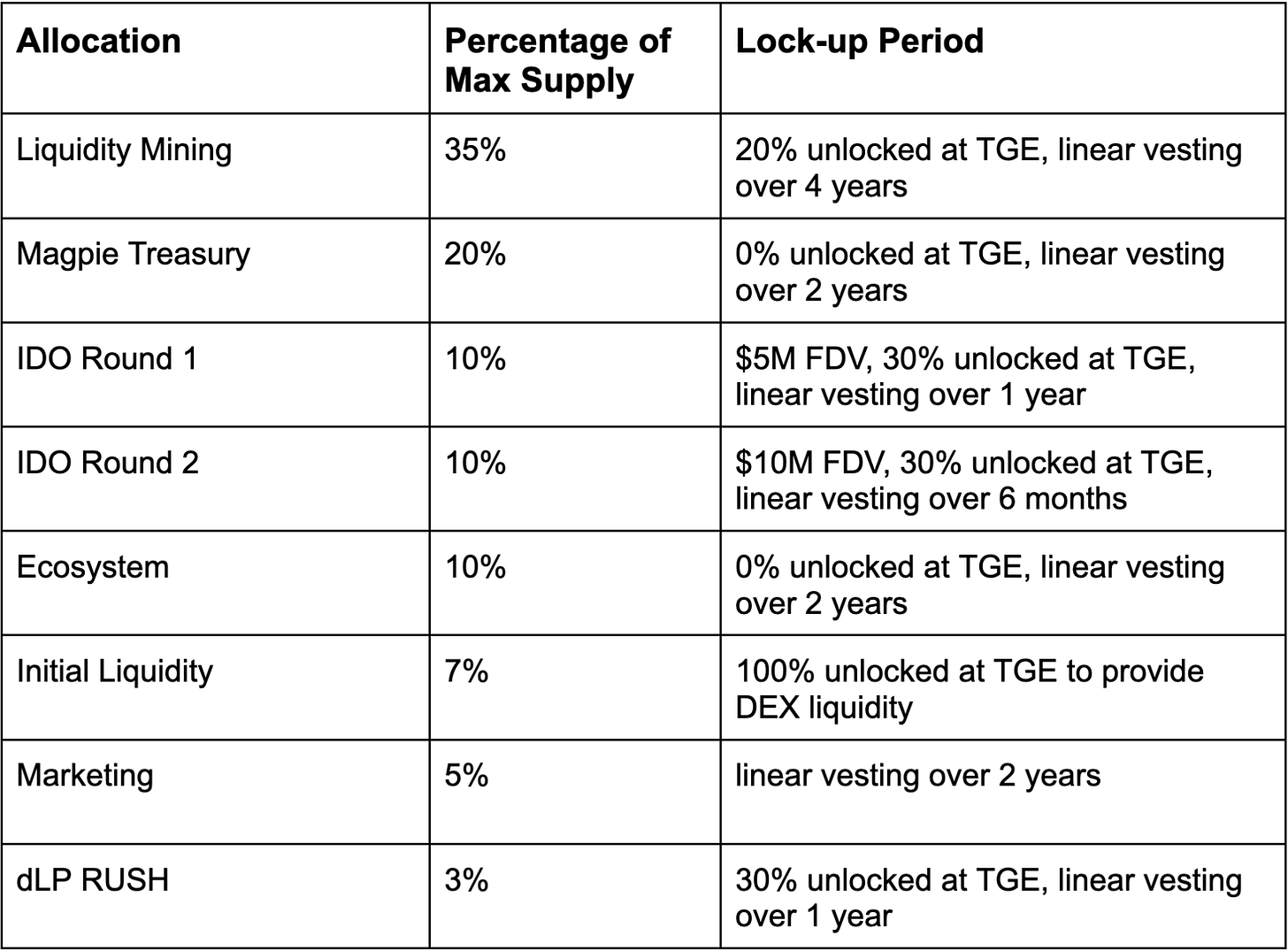

以 Magpie 的 subDAO, Radiant 的 yield booster Radpie 为例。Radpie 将发行 $RDP,其中 Magpie 国库持有 20% ,此外 30% 的 IDO 份额也会给到 MGP,这意味着

-

MGP 持有者可以分享 IDO 收益

-

MGP 持有者将在未来可以享受到 $RDP 的“分红”

-

Magpie 对 Radpie 有了极大的控制权,进而拥有对 Radiant 的治理权

-

Radpie 将会利用 Magpie 的团队资源进行快速启动

B. subDAO 模式有哪些优势?

-

信誉,subDAO 继承 ParentDAO 过往积累的信誉,便于启动

-

增长,独立的代币使其可以有充足的激励增长预算

-

叙事,subDAO 代币紧跟新叙事,使 ParentDAO 也能够跟上新叙事

-

循环,subDAO 在 ParentDAO 生态内联动以及共享资源,提升效率

-

杠杆,治理权赛道的 ParentDAO 可以通过 subDAO 实现杠杆治理

B.1 信誉

币圈新项目最怕的就是 rug pull,LP 往往会给新项目很高的风险折价。然而 subDAO 能继承 ParentDAO 的信誉,极大的打消了这一方面的顾虑,与 KOL 和其他项目方的合作也会变得顺畅很多。

并且信誉是可以不断积累的无形资产,现有项目的成功将会滚雪球式的为后面新的 subDAO 铺路。

B.2&3 增长&叙事

美团联合创始人王慧文曾锐评 web 3 有着更激进的获客和融资模式,而 Token 是实现这一模式的工具。老项目开展新业务陷入往往两难之中,如果大量增发代币激励新项目,将会面临价格下跌,而不这么做的话很难在竞争中获胜。

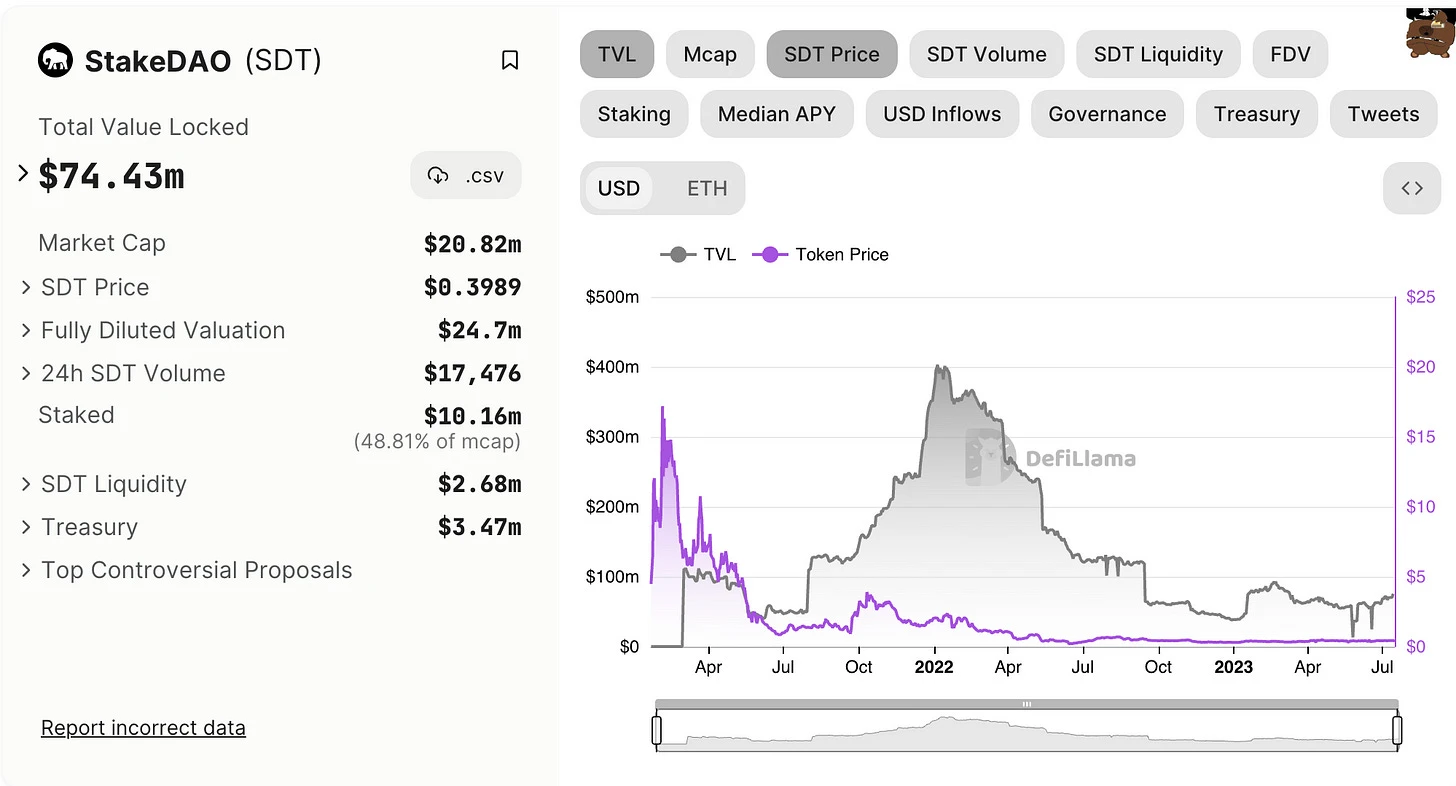

更难受的是由于老项目代币盘子太大不好炒,定位也不清晰,市场在追逐新叙事时不会将这个代币纳入该叙事的核心讨论中。比如 StakeDAO 过去一年发展类 Convex 的治理权业务,整合了 10 个项目但是效果十分有限,其整合了 Pendle 却也没有分享到很多 Pendle 的热度。

subDAO 模式就不一样了,比如 Penpie/ $PNP 作为一个独立项目,不但没有增发任何 $MGP, 并且牢牢绑定了 Pendle 的叙事。虽然表面上看 $MGP 币价没有什么变化,但 MGP 是一个 Wombat 起家的项目,同类项目 WMX 已经最近跌了 70% 了,如果没有 Penpie 的话,不难想象 MGP 会如何。

B.4 循环

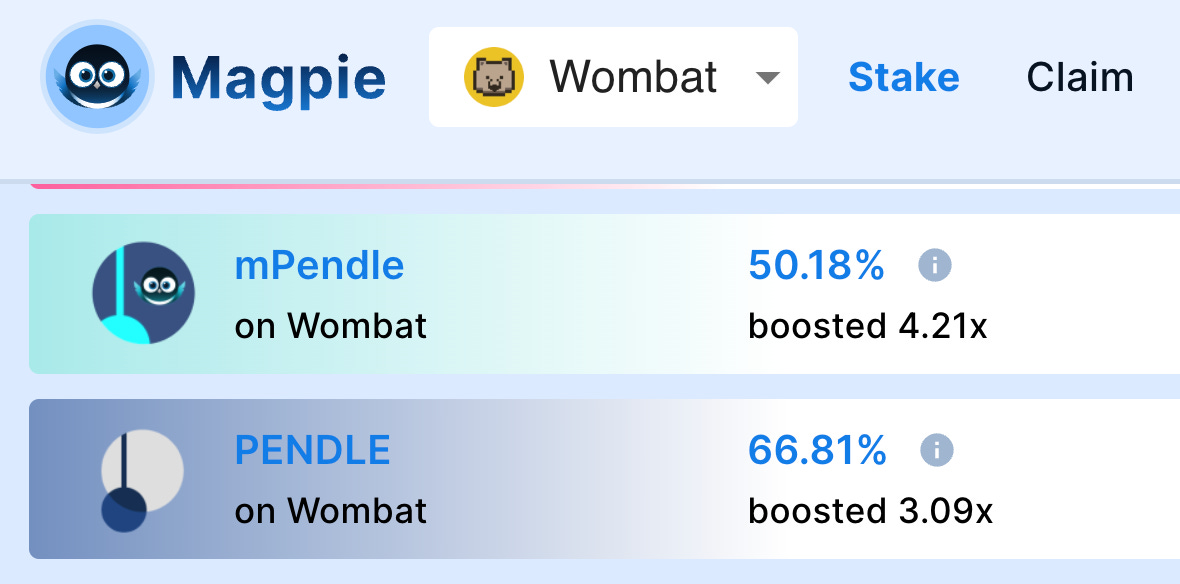

比如最近 mPendle/Pendle 交易池上到 Wombat,并在寻求使用 Bribe 通过 MGP 来,这样一来 PNP 的激励支出就到了 MGP 持有者的手里。

接下来,mWOM/mDLP 以及两边的 LP 代币是否也可以登陆 Pendle ,然后使用 $MGP 和 $RDP 去参与 Penpie 的贿赂市场呢,虽然目前没有明确的信息,但按常理推断,应该是有不小的可能性的。

新排放的代币通过 bribe 还是留在 Magpie 体系中,这就是所谓的内循环,肉烂在锅里,减少对外净支出。 有内循环自然就有外循环,通过多个项目之间实现资源共享,来降本增效,比如 Ankr 通过 Magpie Bribe 获取 Wom 激励,Penpie 也顺利的拉过来了。

Magpie 的终局应该是所有激励代币均不直接发放,而是通过 bribe 在生态内提升效率,互惠互利,以及通过 BD 资源共享建立具有更竞争力的的 bribery market。

此外 Magpie 专注在治理权赛道,与 subDAO 模式可以说是天作之合。该赛道 与 Perp 这类需要持续深耕的不太一样,在项目搭建起来后,后期工作相对较少,同质化也很高,做新项目基本上可以大量复用此前的工作。

比如 Penpie 很快上线了 bribery market 的,这个 Market 跟 Magpie 此前给 Wom 做的 market 可以说非常相似,这也是资源循环利用的一部分。

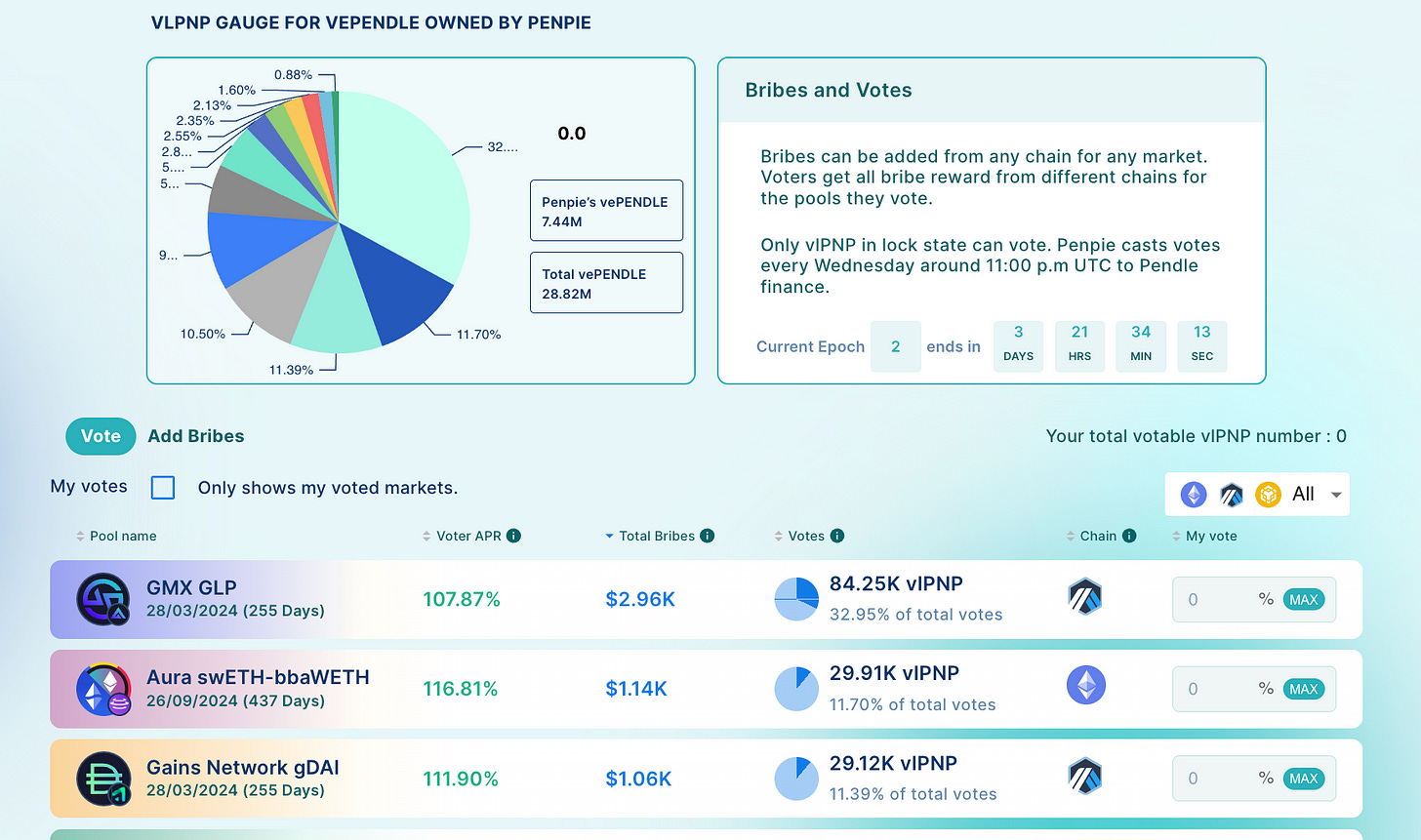

B.5 杠杆

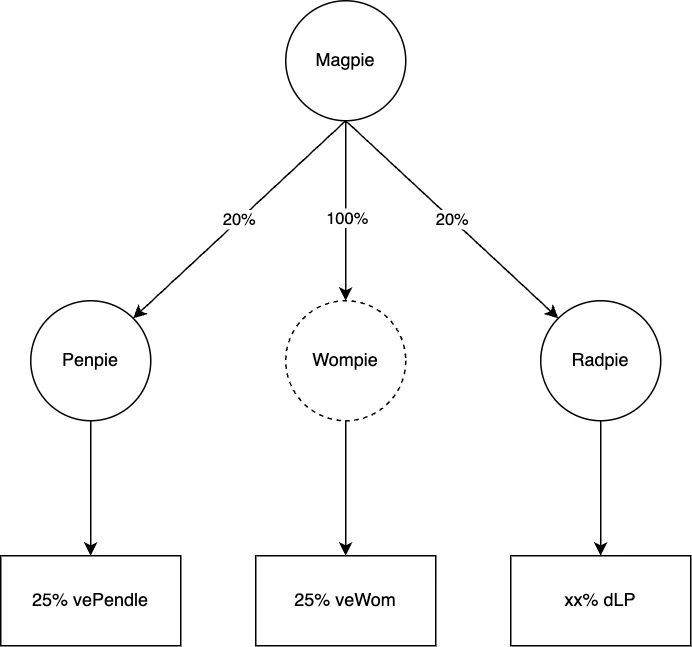

以 Magpie 为例,名义上 Magpie 控制了 20% Penpie 的治理权,Penpie 又控制了 25% Pendle 的治理权。从一方面讲,Magpie 享有 20% x 25% = 5% vePendle 的各项收益,但从另一方面讲;对于 协议治理, yes or no 这类问题, 20% 的 Magpie 的投票将会很大程度上决定 Penpie 的投票,也就是说其实是有近乎 25% 的 Pendle 治理权。

这就是所谓的杠杆,虽然 subDAO 稀释了一般权益部分,但在协议治理方面却是几乎没有稀释,整个 Penpie 某种意义上是一致行动人,也就是 1/20% = 5 倍杠杆。

C. 执行力

subDAO 的想法是美好的,但总得靠执行力去落地。 MakerDAO 的 Spark 发布有半年了但未见起色,毕竟就 Fork 了下 AAVE ,之后也没有什么大更新,代币经济学都没影儿,目前根本称不上 subDAO,所以说还是得看团队的执行力。

总结

subDAO + 执行力,为 web 3 项目铺开了增长之路。通过 subDAO 进行快速扩张可以获得充足的新项目增长预算,跟上新叙事,实现生态联动和资源共享,当然这一切都建立在团队有出色执行力的基础之上。

过去 DeFi 多数只是一个模块,无法和大型 CEX 的庞大系统进行竞争,但是如果 DeFi 可以快速横向扩张,也成为一个系统的话,或许奇点即将出现。