从古典DeFi项目转向RWA,MakerDAO的发展现状如何?

原文作者:蒋海波,PANews

Maker 正从一个古典 DeFi 协议转向 RWA(现实世界资产)方向,在将 DSR(DAI 存款利率)提高到 3.49% 后,终于让普通用户能够通过头部 DeFi 协议从美国国债中获得收益。

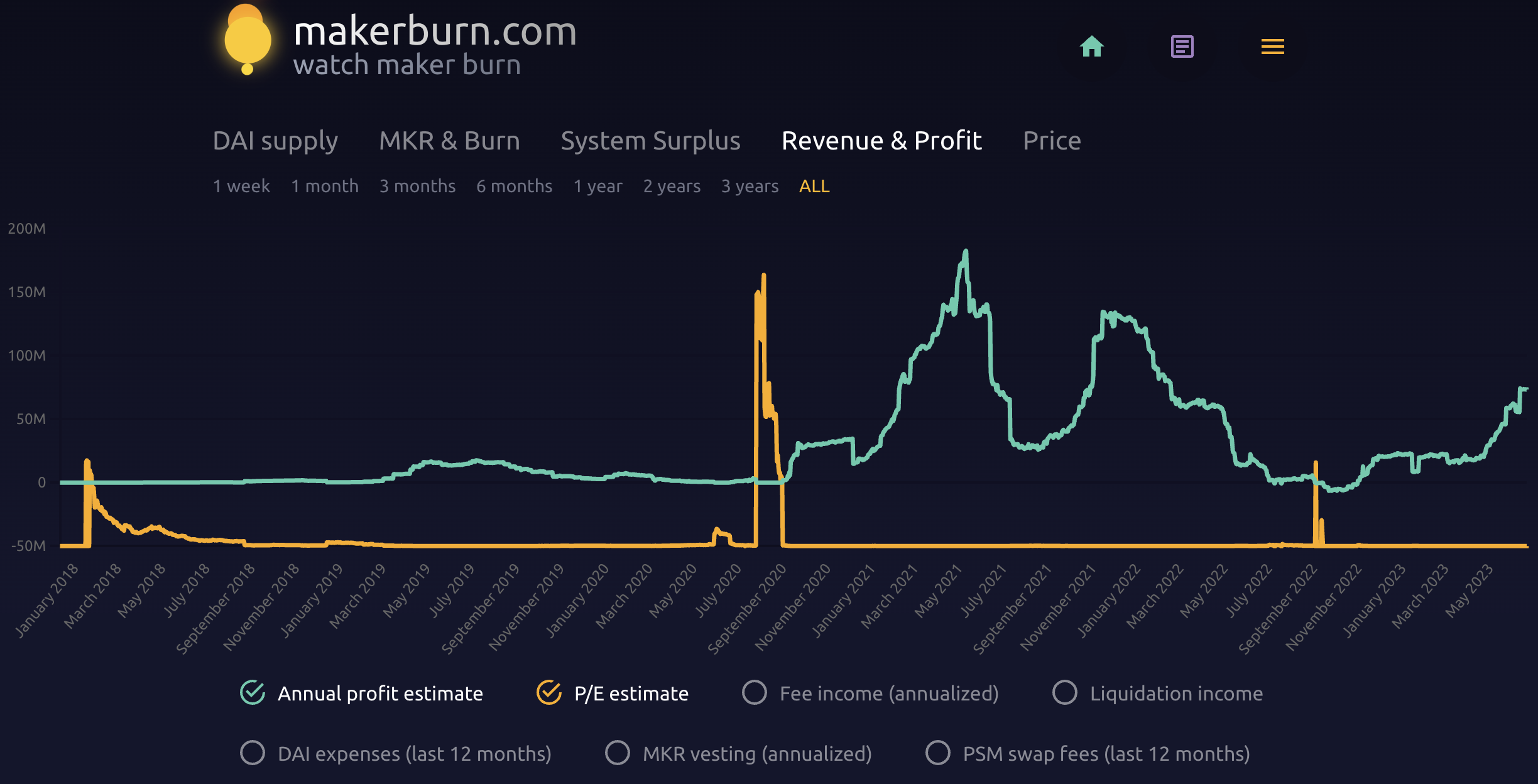

近期,MakerDAO 的各项数据表现优异。根据 makerburn.com 的数据,截至 6 月 29 日,Maker 每年产生的利润预计为 7367 万美元,创下了过去一年多时间来的最高值。当前的市盈率为 8.43 ,也创下了历史最低值,在 DeFi 项目中具备较强的竞争力。

Maker 中的各项数据

如下图所示,MakerDAO 一年的净利润预计为 7367 万美元。根据当前数据,Maker 一年的稳定费(包括 RWA)收入预计为 1.18 亿美元,支出的 MKR 折合 426 万美元,DSR 支出预计 658 万美元,过去一年清算支出 93 万美元,PSM 交易费用收入 15 万美元,DAI 支出 3313 万美元。

Maker 中 RWA 和加密抵押借贷产生的预期收益均在增加。一方面,最近一年来 Maker 在 RWA 上的投入不断增加,在短期美债收益率超 5% 的情况下,Maker 将超过 20 亿美元的稳定币储备金用于购买美债或以其它可产生收益的方式(Coinbase Custody 和 GUSD PSM)持有。

另一方面,美债收益率的升高也促使 Maker 在 6 月 19 日将 DSR 和 ETH、stETH 等加密资产抵押借贷的最低利率从 1% 同步提高到 3.49% ,因此 Maker 中通过加密资产超额抵押借 DAI 的预期收益也在近期提高。

另外,随着Maker 终局计划的推进,一系列降本增效的措施正在实施。截至 6 月 29 日,本月支出的 DAI 只有 190 万美元,而今年 3-5 月每月的平均支出约为 500 万美元。由于 DAI 支出部分参考的是过去一年的实际支出,因此该数据尚未体现在利润的增加中。

Maker 与 Circle 等稳定币发行商地位的转变

一年前,DAI 发行量的 51.7% 来自于 PSM 中的 USDC,Maker 因此被诟病既承担了 USDC 的中心化风险,又不能捕获这部分价值,USDC 的发行方 Circle 却将发行稳定币的美元储备用于购买美债获得收益。随着 Maker 在 RWA 上的推进,这一局面发生了转变,目前仅有 8.8% 的 DAI 抵押品为 PSM 中的 USDC。

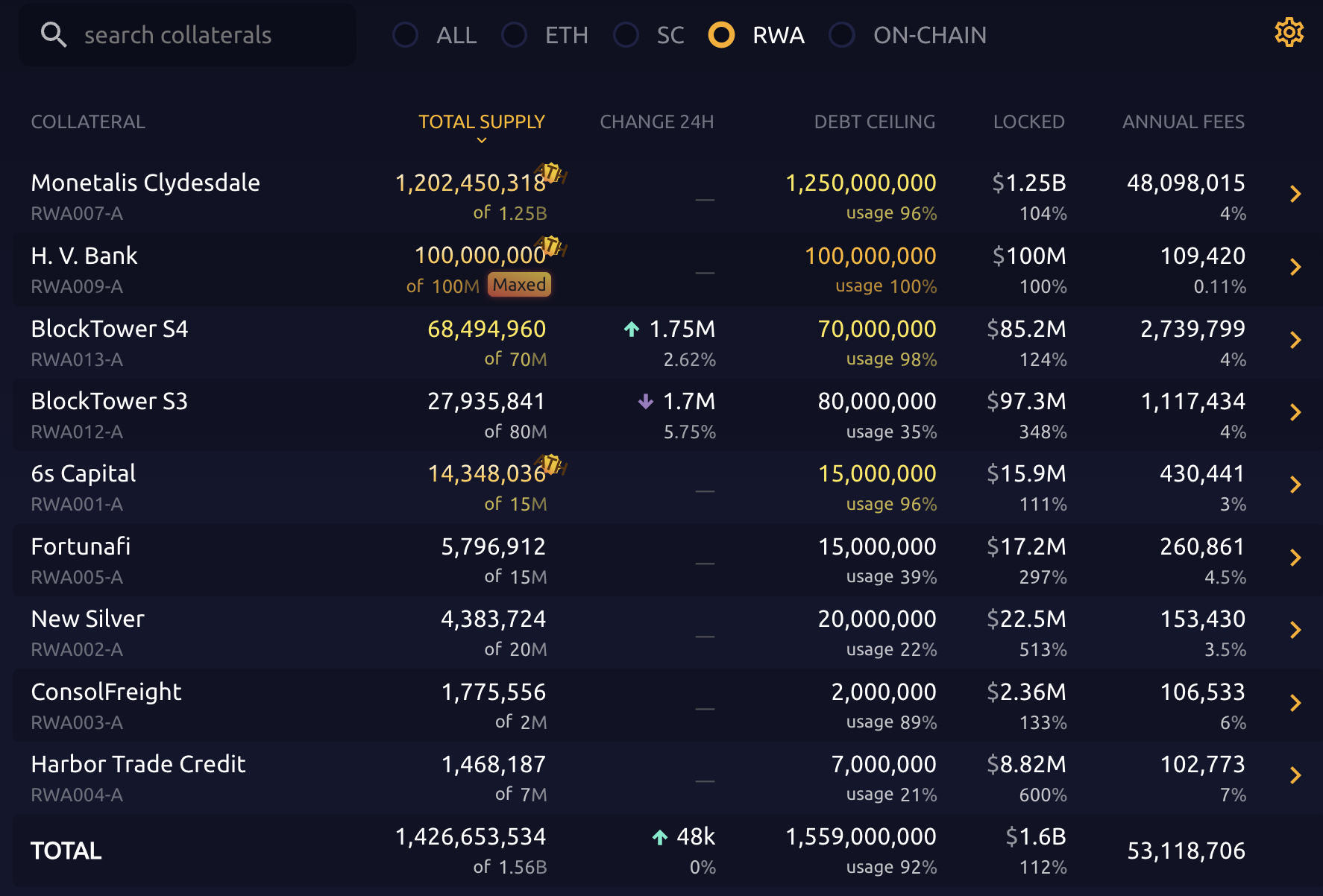

makerburn 的 RWA 页面显示,由 RWA 抵押品铸造的 DAI 达到 14.2 亿,每年产生约 5311 万美元收入。除此之外,根据 RWA 014 存于 Coinbase Custody 处的 5 亿 USDC,每年产生的收入约为 1300 万美元;PSM 中的 5 亿 GUSD 每年产生的收入约为 1000 万美元。

目前,PSM 中未被利用的稳定币包括 5 亿 USDP 和 4.14 亿 USDC。PSM 中的 USDP 和 GUSD 均已达到设置的 5 亿上限,Maker PSM 的持有量分别占据这两种稳定币总发行量的 50.5% 与 88.5% 。

出于对中心化和安全问题的担忧,Maker 已计划降低 PSM 中的 USDP 和 GUSD 上限。USDP 将被用于 RWA 015 中,PSM 中GUSD 的上限可能会被降低至 1.1 亿美元。

Maker 在 RWA 的投资中会先将 PSM 中的 USDC 等稳定币赎回为美元,再用于购买美债,这一过程也在过去一年里加速了 USDC 发行量的减少。由于 Maker PSM 已经是 USDP 和 GUSD 的主要持有者,对这两种稳定币的削减甚至停用会对两者的发行商造成更大影响。

在短期美债收益率超过 5% 的时期,Maker 将 DSR 提高至 3.49% ,USDC 等稳定币的持有者可将稳定币通过 PSM 1: 1 地兑换为 DAI,Maker 再将这些稳定币赎回为美元购买美债获得更高的收益,可能形成双赢的局面。

回购销毁规则调整

近期,Maker 治理代币 MKR 的利好除了来自于业务的增长外,还有回购、销毁规则的潜在调整。

MKR 在 MakerDAO 系统中除了有治理权外,也充当着维持系统稳定的工具。当系统的债务大于系统盈余时,需要出售新的 MKR 来弥补债务;当 Maker 协议的盈余资金超过一定上限时,也会用收益来回购销毁 MKR。

Maker 中设置有一个“盈余缓冲”(Surplus Buffer),协议的盈利(稳定费用和清算罚款等收入减去所有支出的 DAI)会作为储备保存在这里。按照现在的规则,当盈余缓冲中的资金达到 2.5 亿 DAI 时,才会启动 MKR 的回购销毁。协议中目前已有的盈余为 7050 万美元,还需要约 1.8 亿美元的盈利才能进行下一次回购销毁过程。

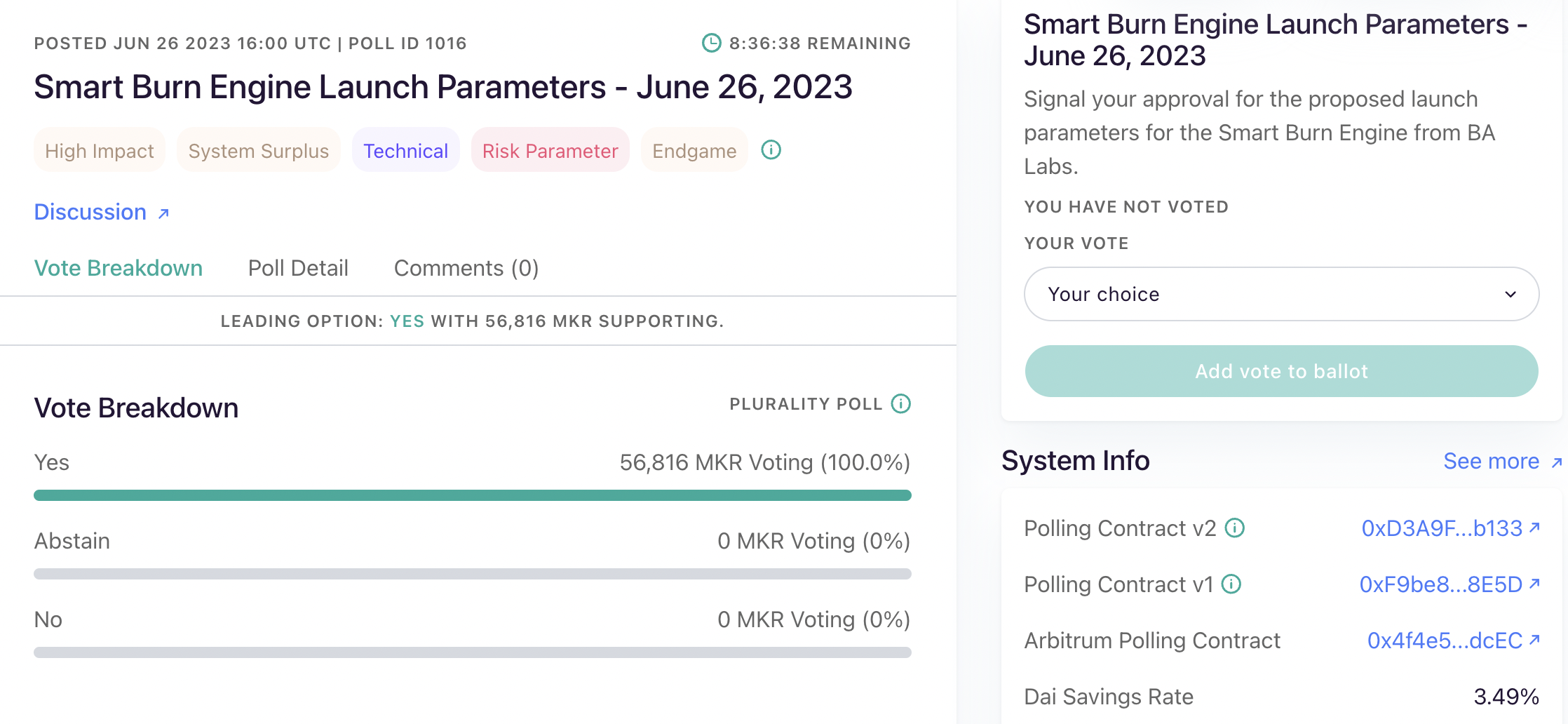

6 月 26 日,Maker 论坛中进行了“智能燃烧引擎(Smart Burn Engine)启动参数”的名义调查投票,希望更改目前的回购销毁规则。新的治理计划将盈余缓冲的上限设置为 5000 万 DAI,当超过该上限后,智能燃烧引擎会自动在 Uniswap V2的 DAI/MKR 交易对中用 DAI 购买 MKR,并将所得的 MKR 和 DAI 组成交易对在 Uniswap V2上提供流动性,LP 代币将转移到协议拥有的地址中。

截至 6 月 30 日,该名义调查投票已结束,赞成率为 100% 。若这项提案在后续的执行投票中通过并生效,由于现有的盈余已经超过新的上限,将直接开始用盈余购买 MKR。

Maker 发展的限制与机会

Maker 在 RWA 上的投入已消耗 PSM 中的大量资金,这让 PSM 中剩余的稳定币不多。这可能也是 Maker 大幅提高 DSR 的原因之一,希望能以更高的利率吸引更多资金。但 DSR 提高导致的加密抵押借贷利率提升也可能降低 Maker 在加密抵押借贷中的竞争力,限制 Maker 的未来发展。

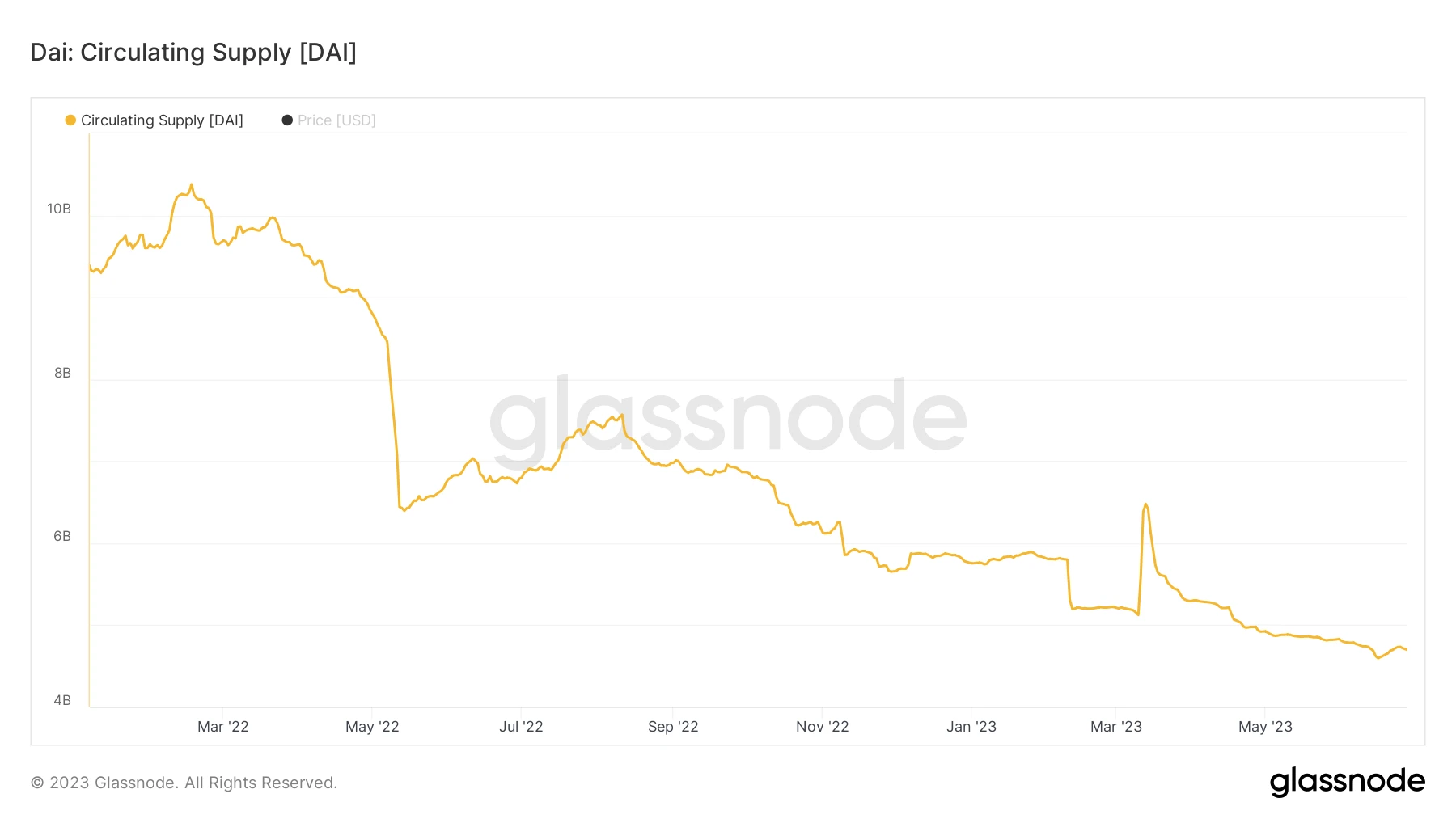

1、DAI 的发行量持续下降

根据 galssnode 的数据,DAI 的发行量在最近的一年多时间里一直处于减少的状态,已从 2022 年 2 月的 103 亿降至目前的 46.8 亿,下降 54.6% 。DAI 的规模决定着 Maker 协议的上限,通过超额抵押方式铸造的 DAI 为 Maker 提供持续的稳定费用收入,通过 PSM 铸造的 DAI 中的大部分储备金也已用于购买国债产生收入。DAI 发行量的下降对 Maker 产生不利影响。

2、DSR 存款数量上升

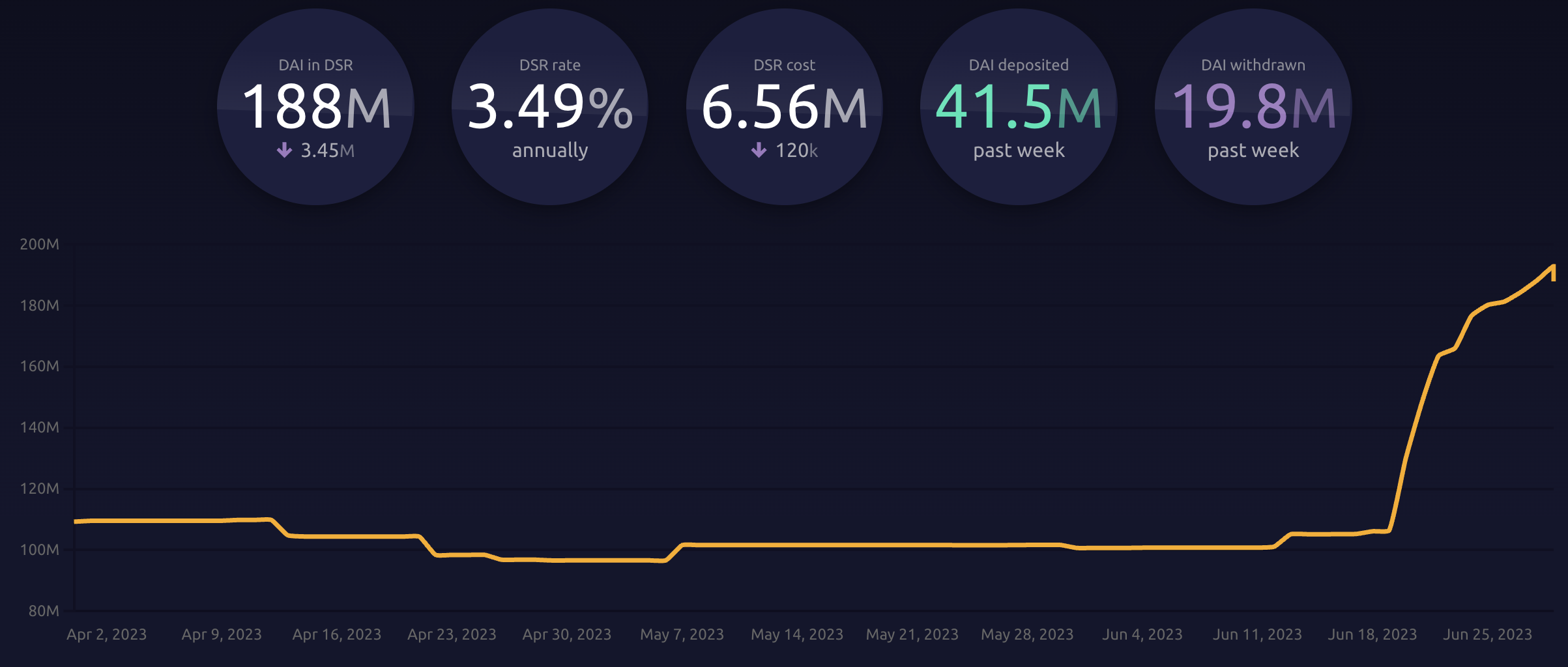

除了可以铸造稳定币外,Maker 也通过 DSR 合约将协议的部分收入分享给稳定币的持有者,这属于 Maker 的支出部分。在 DSR 的利率从 1% 提高到 3.49% 之后,DSR 中的存款从 1.06 亿 DAI 增加至目前的 1.88 亿,也导致 Maker 的这部分支出增加。

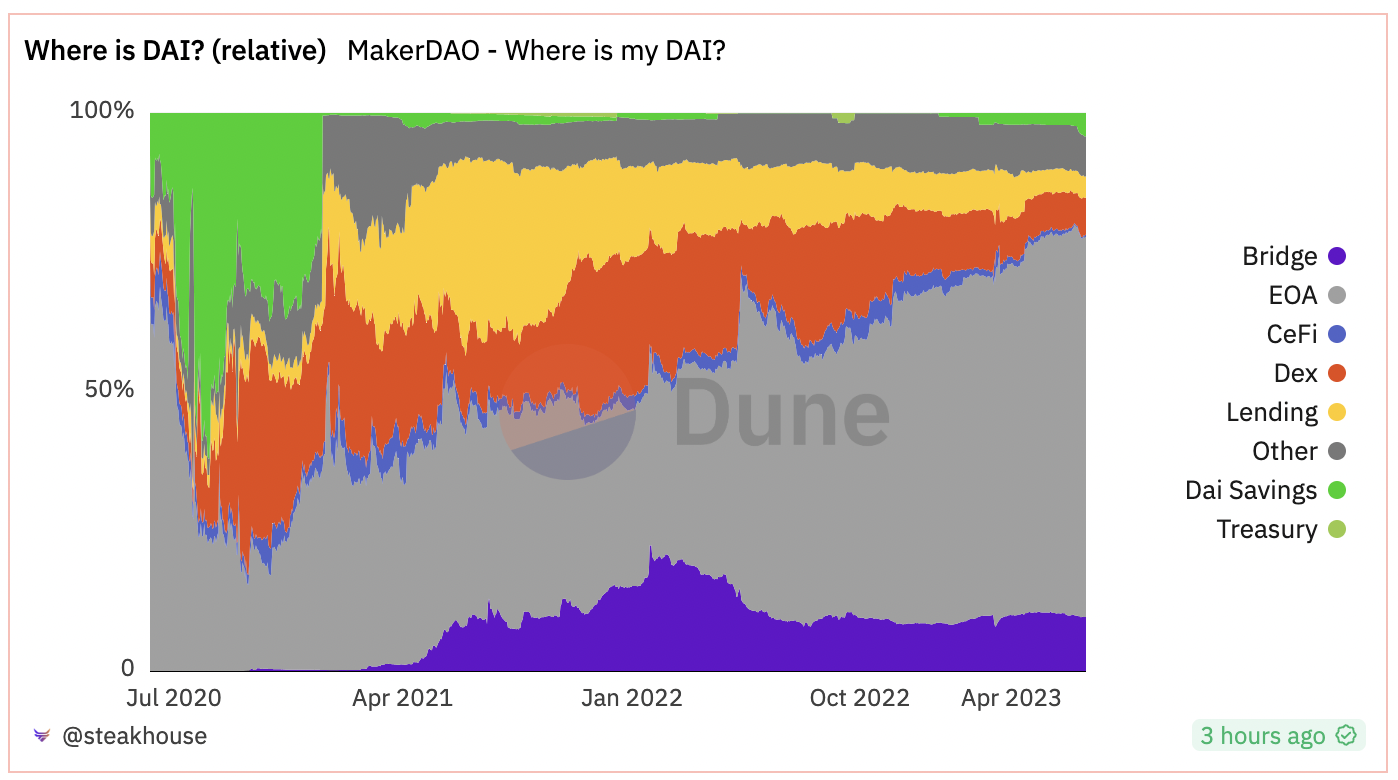

根据 Dune@steakhouse 的数据,有 67.9% 的 DAI 由外部地址持有。Etherscan 数据显示持有 DAI 最多的地址为 Pulsechain 团队控制的 PulseX:Sacrifice 地址。如果这类 DAI 的持有者增加 DSR 中的存款,将使 Maker 的支出增加。

3、稳定币储备下降与增长可能

如前所述,由 USDC 通过 PSM 铸造的 DAI 比例已从 51.7% 降低至 8.8% ,剩余部分也必须保障 DAI 的正常赎回有足够的流动性。同时,PSM 中的 USDP 和 GUSD 也会在近期大幅下降,可用于投资 RWA 的资金已经不多。

随着 DSR 的提高,Maker 在链上稳定币存款中的竞争力提高,也可能吸引新的用户将 USDC 通过 PSM 铸造为 DAI 以获得更高收益。Aave 上 DAI 的存款利率为 2.6% ,USDC 的存款利率为 2.83% ,USDT 的存款利率为 2.69% ,均低于 Maker 的 DSR 利率。若通过 PSM 用 USDC 铸造 DAI 的资金增加,Maker 用于购买美债的资金也会增加,使协议的收入增加,形成双赢的局面。

4、流动性质押带来的机会

尽管 DAI 的发行量在下降,但某些抵押品铸造的 DAI 仍在上升,如 wstETH。在过去 3 个月时间里 wstETH-B Vault 铸造的 DAI 由 9087 万增加至 2.61 亿;wstETH-A Vault 铸造的 DAI 由 1.81 亿增加至 2.01 亿。同一时期,ETH-C Vault 铸造的 DAI 从 2.95 亿减少至 2.9 亿,并未出现明显下降。这说明 wstETH Vault 中的新增抵押品并非来自于原来 ETH Vault 中的资金,确有新增资金进入。

5、Spark 等 SubDAO 的影响

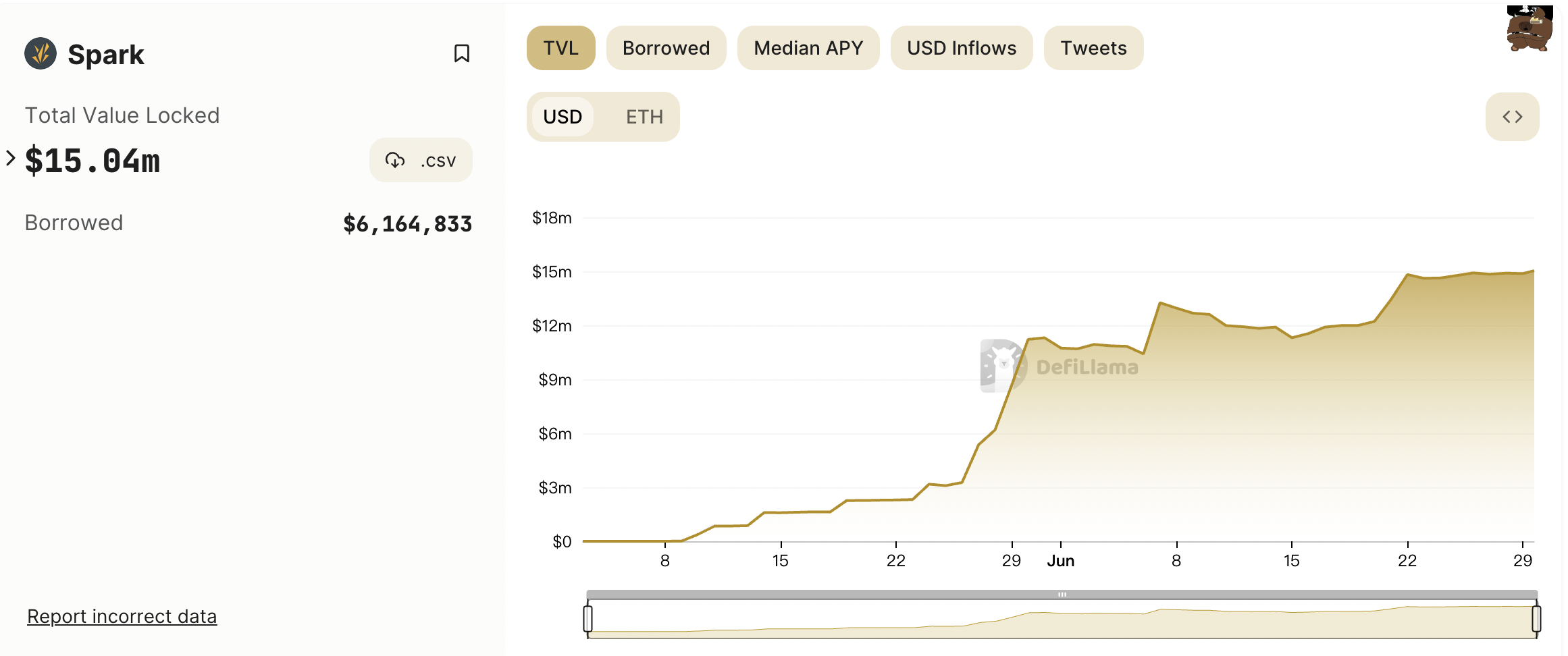

MakerDAO 的首个 SubDAO Spark 已经上线,DeFiLlama 数据显示目前 Spark 的 TVL 为 1504 万美元,处于增长中。由于 Spark 带来的特殊可组合性,存入 DSR 的 DAI(sDAI)也可作为抵押品,进一步提高资金利用率。

小结

Maker 正从一个古典 DeFi 项目转向 RWA,近期对 DSR 和 ETH、stETH 等加密抵押借贷利率的调整将进一步增强 Maker 在 RWA 中的竞争力,削弱其在加密抵押借贷中的竞争力。

在业务的转变过程中,Circle 等稳定币发行商面临着重大竞争,可能不得不考虑将更多利润分配给稳定币的持有者。而对于 USDP 和 GUSD,Maker PSM 持有这两种稳定币超过 50% 的份额,对这两种稳定币 PSM 上限的调整将使两者的发行商遭受重创。

由于可用于 RWA 的资金已经不多,这可能也是 Maker 近期提高 DSR 的重要原因。如果能借此吸引更多资金,未来在 RWA 上的投资金额也可能继续增长。

MakerDAO 论坛正对更改回购销毁规则的提案进行投票,目前的盈余已超过新规则的上限,若新的规则开始实施,将开始进行回购,对 MKR 形成利好。