一文梳理LSDFi分类,有哪些值得关注的早期项目?

原文作者:蒋海波,PANews

以太坊上海升级后,质押的 ETH 数量创下新高,也消除了 LSD(流动性质押衍生品)不能赎回的不稳定因素。LSDFi 迎来快速发展,已有的 DeFi 项目受限于代码不能升级或项目更新慢等因素,新的 LSDFi 项目涌现,带来 LSDFi Summer。下文中,PANews 将盘点近期各个分类中值得关注的 LSDFi 项目,本文数据均统计于 6 月 9 日。

稳定币类

Lybra Finance

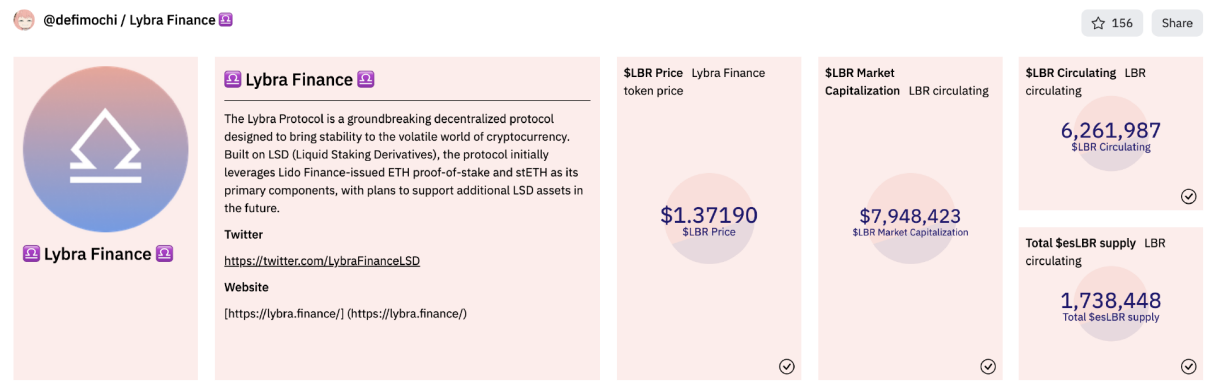

Lybra 是目前风头正盛的一个 LSDFi 项目,其原生代币超过 40 倍的涨幅也吸引了大量关注。在 Lybra 中,可通过抵押 ETH 和 stETH(ETH 也将被转换成 stETH)铸造稳定币。eUSD 是一种生息资产,ETH 和 stETH 产生的 LSD 收益将分配给 eUSD。

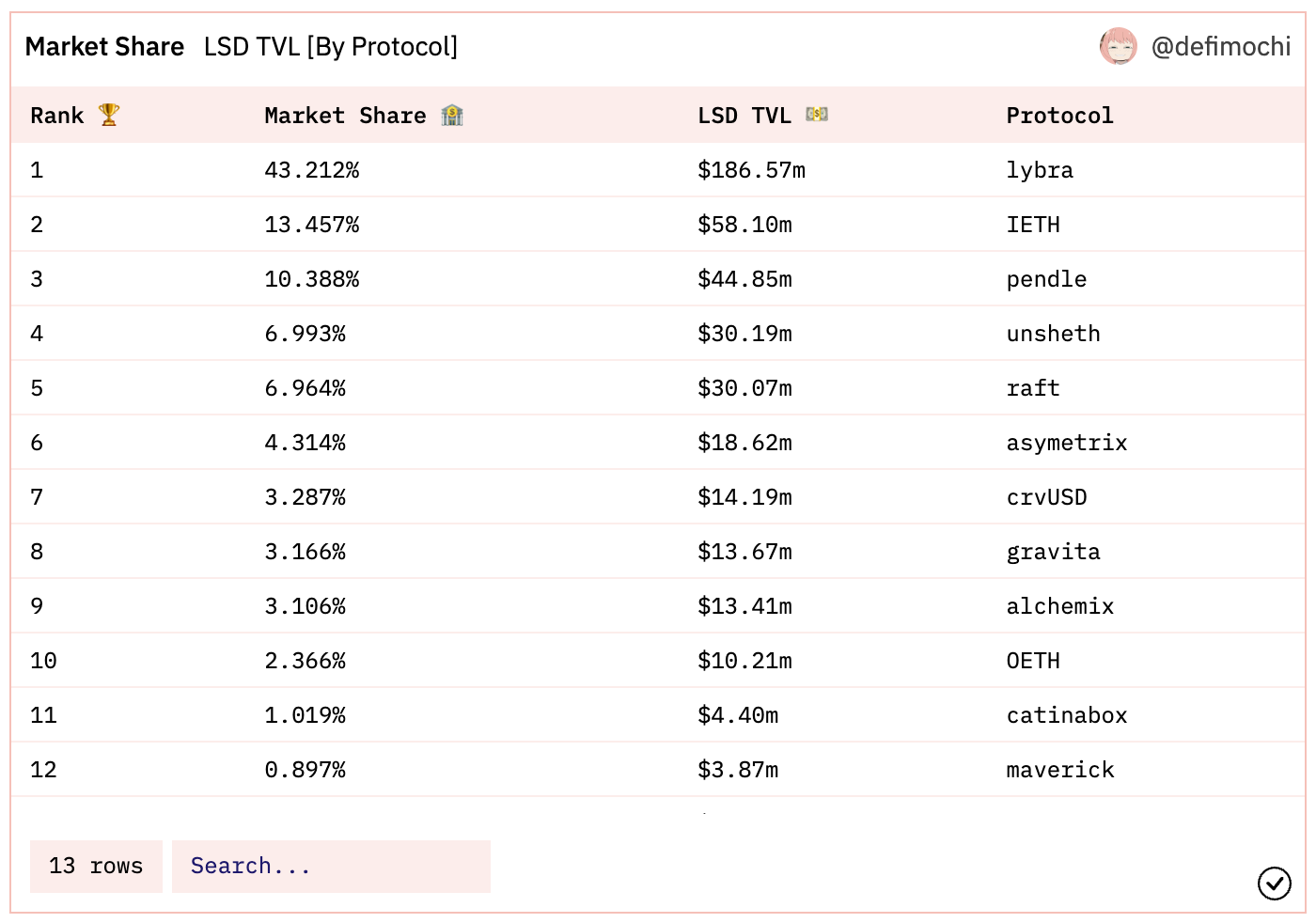

Lybra 也是 LSDFi 中挖矿收益较高的一个项目,截至 6 月 9 日,DeFiLlama 显示 Lybra 的 TVL 为 1.86 亿美元,官网显示铸造 eUSD 的 APR(按铸造的 eUSD 计算)为 31.39% ,eUSD/USD LP 的 APR 为 13.68% ,LBR/ETH LP 的 APR 为 147.07% ,质押 LBR 的 APR 为 60.3% 。

由于 eUSD 的内在价值会不断上涨;通过超额抵押铸造,相对比较安全;又能参与流动性挖矿。因此 eUSD 的价格更倾向于高于其内在价值,曾经出现 3% 的溢价。而 eUSD 铸造者损失的 LSD 收益则由代币增发来补偿。

Lybra 的另一特色在于代币经济,除原生代币 LBR 之外,挖矿产出的是 esLBR,esLBR 需要一年时间才能 100% 解锁成 LBR。如果选择最快的解锁速度(一个月),只能获得 20% 的 LBR。

Prisma Finance

链接:https://www.prismafinance.com/

Prisma 允许用户抵押 wstETH(Lido)、cbETH(Coinbase)、rETH(Rocket Pool)、sfrxETH(Frax)、WBETH(Binance)来铸造稳定币 acUSD,它的代码库基于 Liquity。

Prisma 还未正式上线,但因为得到了 Curve、Convex、Frax、Conic、CoinGecko 等创始人以及其它知名交易所、项目方、KOL 的支持,也有可能发展成“流动性质押代币(LST)的终局游戏”。对于稳定币项目,流动性至关重要,在获得了 Curve、Convex、Frax 等团队的支持后,可能在这方面更有优势。如果在 Prisma 中抵押 LST 铸造稳定币,并通过 Convex 在 Curve 中提供流动性,就将同时获得 CRV、CVX、PRISMA 代币以及 ETH 质押收益和稳定币 LP 的交易手续费。

另外,该项目使用了 veToken 模型,vePRISMA 的持有者可以投票决定 PRISMA 的排放来激励稳定币的 LP 代币。

Layer 1 区块链

Tenet Protocol

Tenet 是一个 Layer 1 区块链,同时包含 LSD 和 LSDFi 的功能,可提供流动性质押服务,也可通过各种 LSD 铸造稳定币 LSDC。它引入了一种多样化的权益证明机制(DiPoS),可将各种 LSD 作为 Tenet 网络验证者的抵押品,消除了网络由单一资产的控制拥有的风险。

目前 Tenet 主网已经上线,但未见各项数据。该项目也和 Layerzero 建立了一个专用于 LSD 的全链桥,它的原生代币也采用了 veToken 机制。

杠杆类

Raft

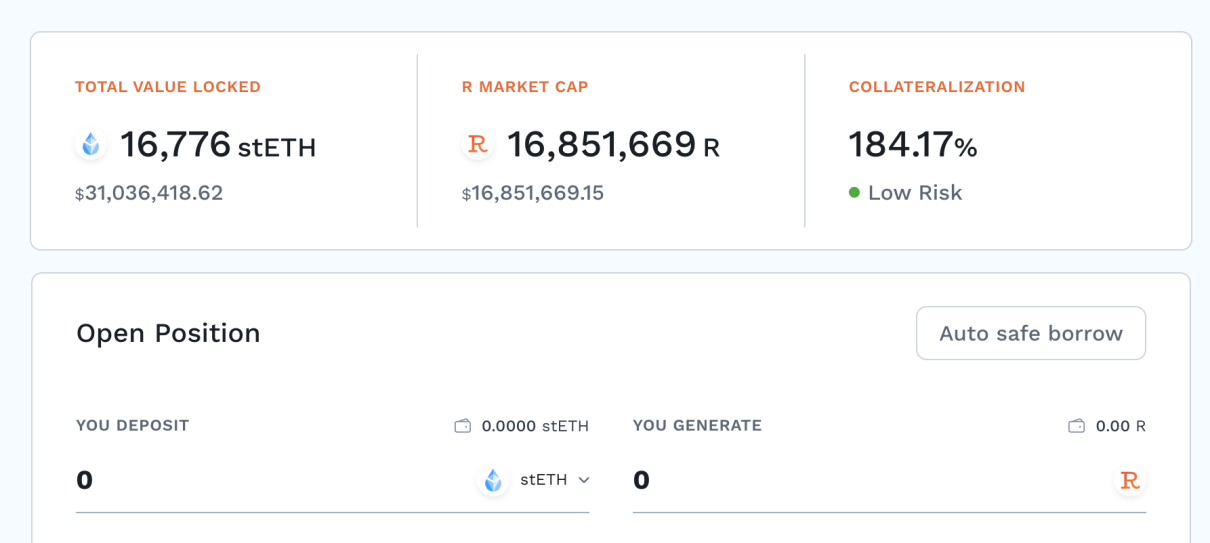

Raft 允许用户超额抵押 stETH 或 wstETH,铸造稳定币 R。R 目前有三个流动性池,分别为 Balancer R/wstETH 池、Balancer R/DAI 池以及 Uniswap v3 R/USDC 池。

Raft 的特色在于支持闪电贷(这里称为 Flash Mint),最高可以一次性增加 11 倍杠杆,可一次性铸造远超抵押品的稳定币 R,并将 R 兑换为 wstETH,再将 wstETH 存入协议作为抵押品,并铸造稳定币 R,偿还债务。即使没有高杠杆需求,如果因为抵押品价格下跌,需要及时偿还贷款避免清算时,这项功能也非常高效。

Raft 有 Lemniscap、Wintermute、Jump Crypto、GSR 等的投资,目前项目仅上线 4 天还未发行治理代币,可能因为空投预期,TVL 已有 3104 万美元,稳定币铸造量为 1685 万 R。

收益类

Instadapp Lite v2

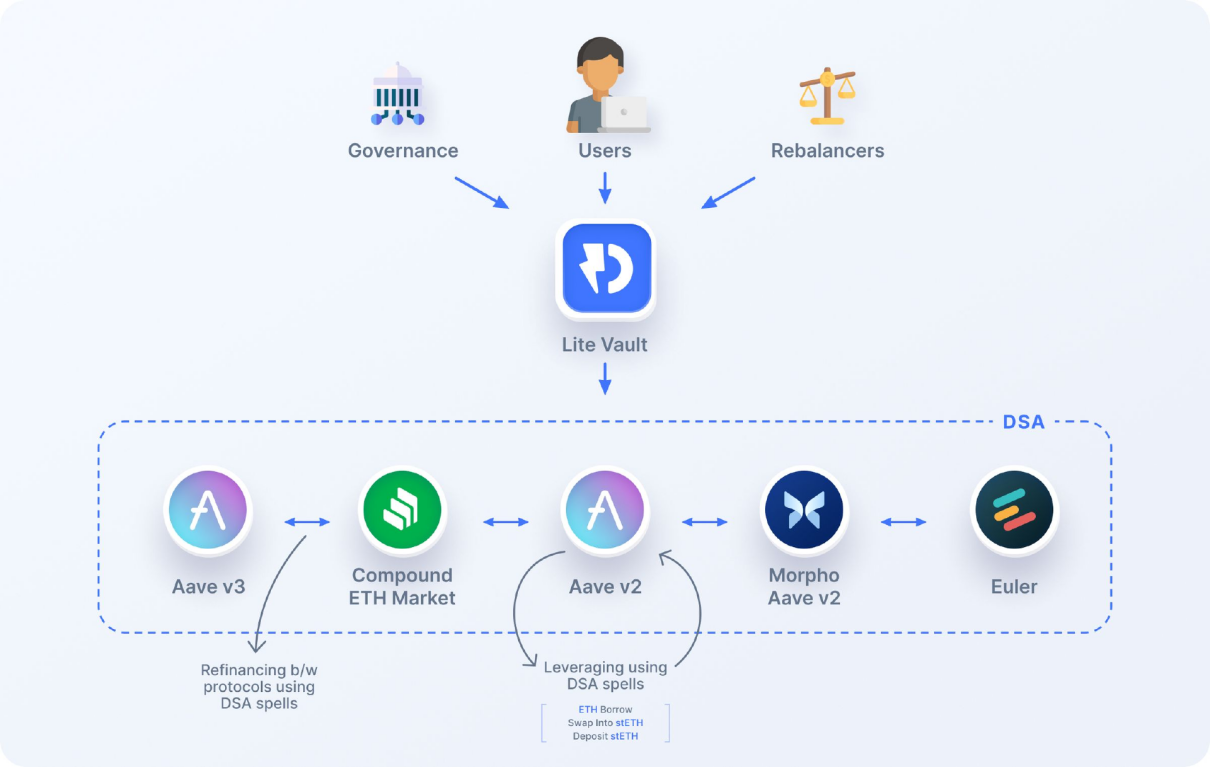

Instadapp 是一个推动 DeFi 间互操作性的项目,Instadapp Lite v1有仅面向 Aave v2的 ETH,但在上海升级后这一策略跟不上 LSDFi 的发展。为此,Instadapp 推出了 Lite v2,这是一个专为多种与 stETH 相关策略设计的,仅限 ETH 存款的 Vault。Lite v2将使用 Aave v2、Aave v3、Morpho、Compound、Euler 等借贷市场抵押 wstETH 借入 ETH,兑换为 wstETH,再循环操作来获得收益增强的 LSD 收益。Instadapp 抽取 20% 的收益,而存款人也能获得比 Lido stETH 稍高的收益。

ETH 存款人将获得存款凭证 iETH,根据 Defi Mochi 的统计,Lite v2的 TVL 为 5810 万美元,在 LSDFi 中仅次于 Lybra。

流动性类

unshETH

unshETH 是 LSD 的一个流动性中心,在 Curve 等项目中,stETH 等 LSD 通常和 ETH 组成交易对,而没有不同 LSD 之间的交易对(通过路由也能实现直接交易)。

这类项目允许用户存入 wstETH、sfrxETH 等不同的 LSD 获得存款凭证,在 unshETH 中则为铸造 unshETH。持有 unshETH 除了可以获得 ETH 的 LSD 收益之外,还可以获得交易手续费和铸造/赎回的费用。

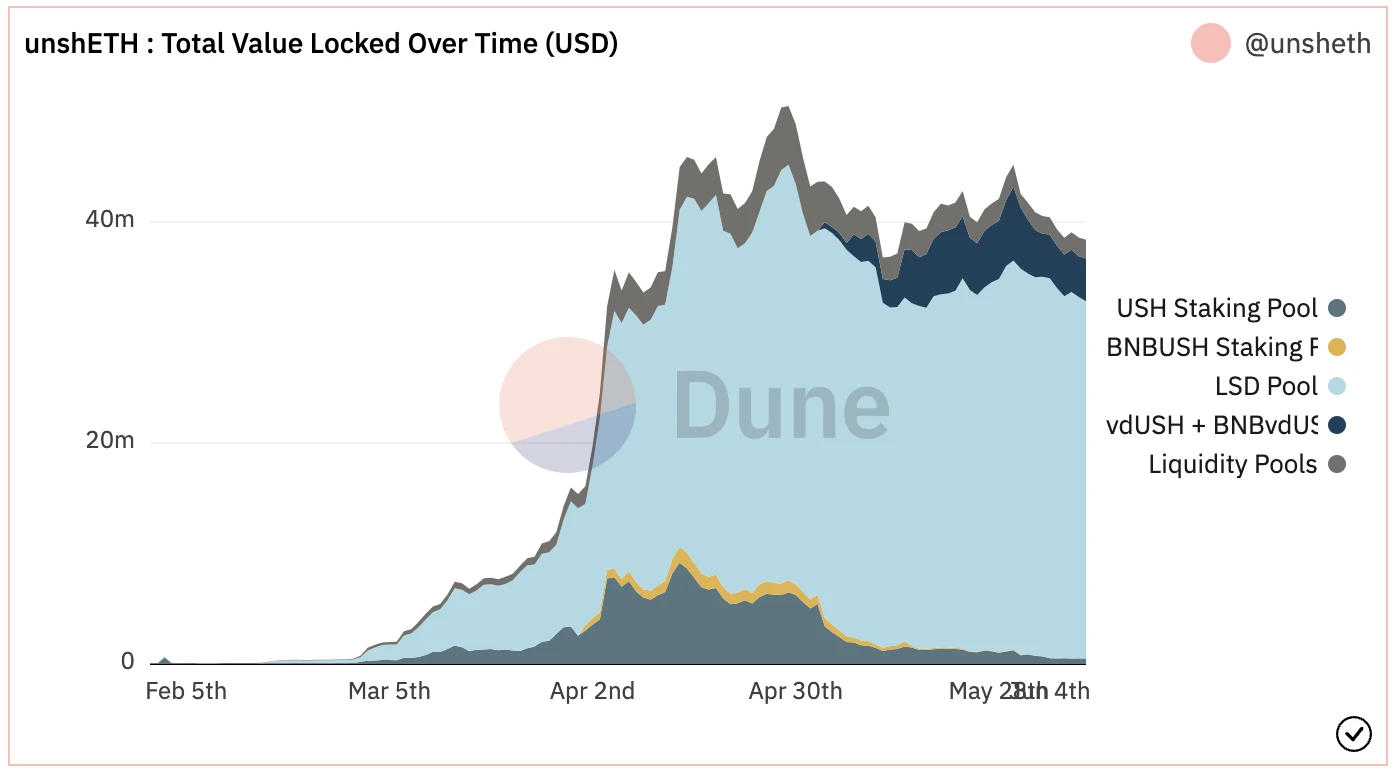

unshETH 的另一特点是引入了 Omnichain 的概念,可以在以太坊主网、BNB 链和 Arbitrum 上使用。目前 unshETH 的 TVL 为 3856 万美元,unshETH 的质押收益率为 11% ,其中 6.78% 为原生代币 USH 的挖矿奖励。

流动性类的 LSDFi 项目很多,如早期的 LSDx 等,原理大致相同,UnshETH 是目前使用最多的一个,这里就不再对其它项目进行赘述。

未来收益

Pendle

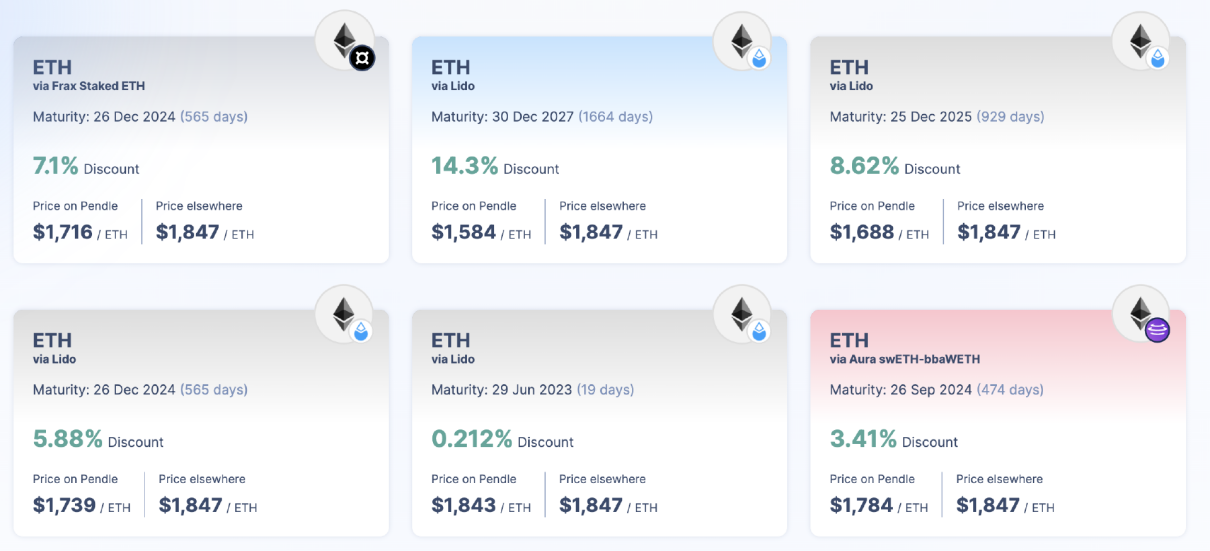

Pendle 近期因为 LSD 而逐渐崛起。用户可以用 Pendle 将 stETH 等收益资产分成两个部分,一个是代表本金的 PT 代币,另一个是代表收益权的 YT 代币。这种方式类似于传统金融中,将债券的本金和利息进行分离。在铸造后,将 YT 代币兑换为 PT 代币,就可以在到期时获得更多的本金。

目前 Pendle 官网显示的 ETH LSD 产品中,到期时间从 19 天~ 1664 天不等。Pendle 的 LSD TVL 为 4485 万美元,位列第三。

彩票类

Asymetrix

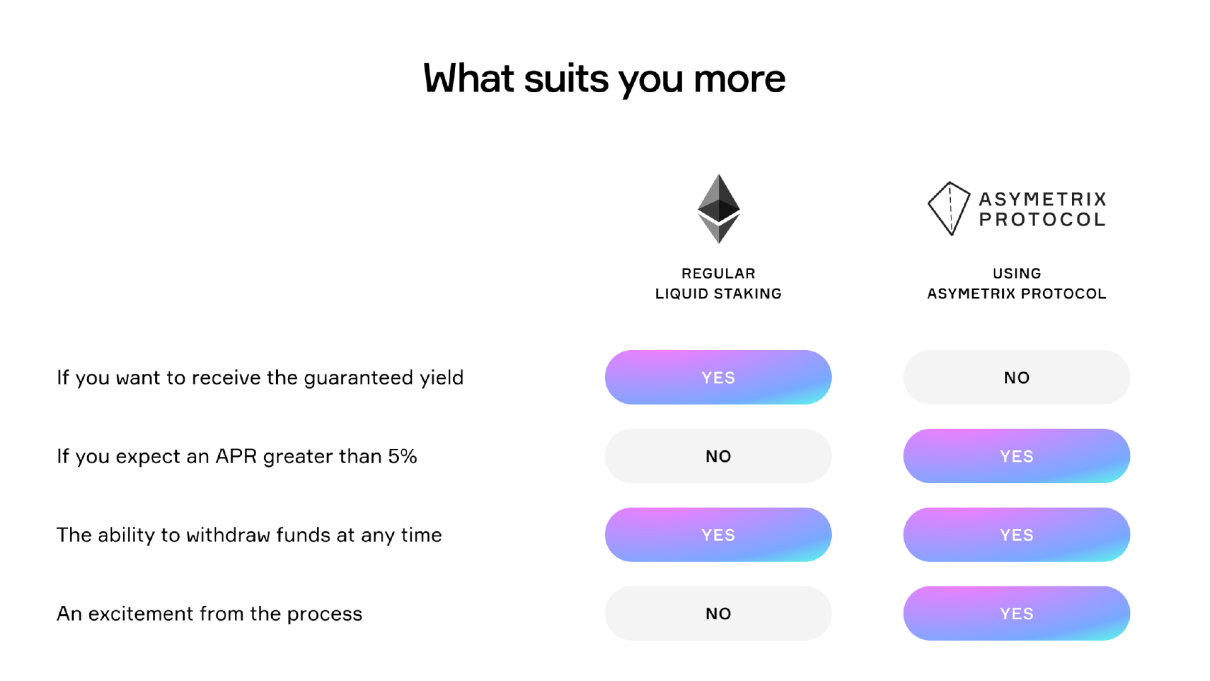

Asymetrix 提供非对称的质押收益,用户将 stETH 存入协议,协议获得质押收益,但不会将收益公平的分配给每一个人,而是通过 Chainlink VRF 随机抽取一名幸运者分配所有收益。所有人总是保留自己的本金,也可以随时提款。

目前 Asymetrix 的 TVL 为 1862 万美元,共有 346 名用户,平均存款金额为 29.27 stETH。

小结

LSDFi 赛道目前发展迅速,各种新项目涌现,Lybra 等项目也带来了财富效应。但大多数项目的功能似乎也只是主流 DeFi 项目的一个子集,如基于 Liquidity 代码抵押 LSD 借入稳定币的功能,在 MakerDAO 和 Aave 中也可以实现。而 LSDFi 的流动性中,依然是 Curve 和 Balancer 更有吸引力。

同质化的很多,早期有不少参与机会,但也导致竞争激励,可能会有不少项目在竞争中失败。