万字分析衍生品王位之争:dYdX、GMX 与 SNX

文章来源:Cipholio Ventures

撰文:Scarlett He

本研究将介绍三个目前在衍生品领域中的王者:dYdX、GMX 和 SNX。我们将会探讨每个项目的基本概况、重要数据以及代币经济学。

dYdX

一. 基本概况

dYdX 是一个基于 Ethereum 的去中心化订单簿式衍生品合约交易所,项目成立于 2017 年 8 月。

dYdX 自 2017 年以来已经进行了四轮融资,共筹集 8700 万美元,投资名单里包括 A16Z、Paradigm、Polychain Capital、Kronos 等,资方阵容较强,项目发展资金充足。

二. 项目团队

-

Antonio Juliano — CEO 。于 2015 年毕业于普林斯顿大学,计算机专业。曾就职于 Uber,2017 年创建了名为 Weipoint 的去中心化网络的搜索引擎。

-

George Xian Zeng — COO 。毕业于美国普林斯顿大学,曾就职于麦肯锡、Fecebook、Moonship,2022 年加入 dYdX。

-

David Gogel — VP 。毕业于宾夕法尼亚大学,曾任职于 AIG、RelayNode、GogelX,2020 年加入 dYdX。

-

Arthur Cheong — Chairman 。毕业于南洋理工大学,曾就职于 JST Capital、Zilliqa,2021 年加入 dYdX。

三. 项目详解

1. 发展历程

2. 发展现状

建立在 StarkWare 提供的 StarkEX L2 解决方案的链上交易所

-

相比建立在 L1 上的早期版本,建立在 L2 提供了更低的交易费用、更好的交易性能、更高的杠杆率(4x-25x)、支持更多的交易对。

-

交易过程中每一笔订单的成交都会上链,但是下单、挂单并不上链,在 dYdX 服务器上进行,去中心化程度有限。

-

只在存入资金和赎回资金时需要交 gas ,此后的交易过程不需要。

-

目前正在准备 Cosmos 上的 V4 版本,旨在大幅提升去中心化程度;并将协议产生的交易佣金分配给 dYdX 的持有者。

dYdX 目前只在在 Layer 2 上提供永续合约交易

-

dYdX 支持 8 种不同的订单类型 — — 市价订单、限价订单、止损市价订单、止损限价订单、追踪止损订单、止盈市价订单、止盈限价订单和一篮子订单。

-

提供最高 20 倍的多空双方交易功能,最小杠杆变动倍率为 0.01。

-

交易模式。采用订单簿形式,由专业做市商 Wintermute、Altonomy 等提供流动性。

-

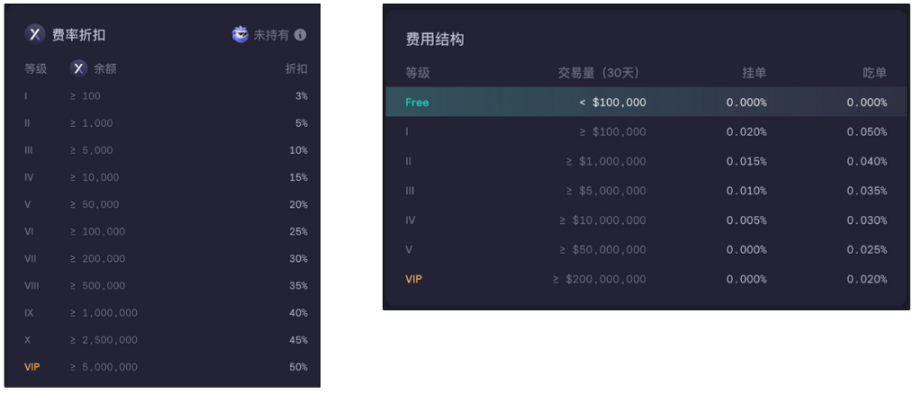

资金费率。资金费率由交易量以及 dYdX 代币持有数量决定。交易量或 dYdX 代币持有量越大,资金费率越低。

-

提供 iOS 端 APP

-

目前尚未对美国用户提供服务

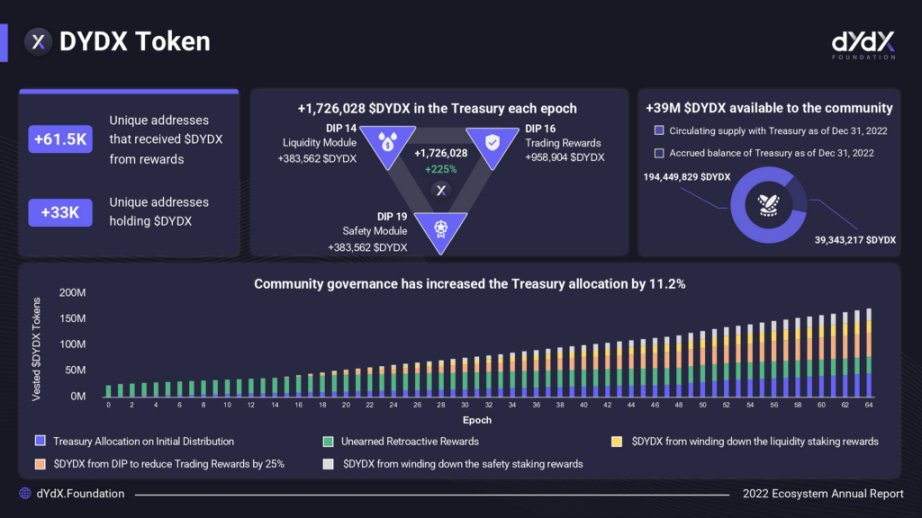

3. 代币经济学

将 dYdX 平台上交易的角色分为以下三类:

a. 交易者: 在 dYdX 上进行永续合约交易。

-

交易挖矿:每个 epoch 最后,dYdX 协议会空投 3835616 枚 dYdX,根据交易者交易产生的手续费与未平仓量来确定每个交易者在每个 epoch 能分到多少奖励。

-

dYdX 交易产生的费用对交易者无分成。

b. 专业做市商 :专业做市商 Wintermute、Altonomy 等

- 流动性提供者挖矿:每个 epoch 最后,dYdX 协议会空投 115 万枚 dYdX。

c. dYdX: 收取交易佣金(该部分对交易者无分成)。

d. 质押者: 通过质押 USDC 进入流动性池 / 安全性池进行流动性质押挖矿。目前两个池子已经关闭,剩余奖励将不会分配,而是累积在奖励金库中,而奖励金库又可以由社区指挥。

四. 重要数据

1. 运营数据

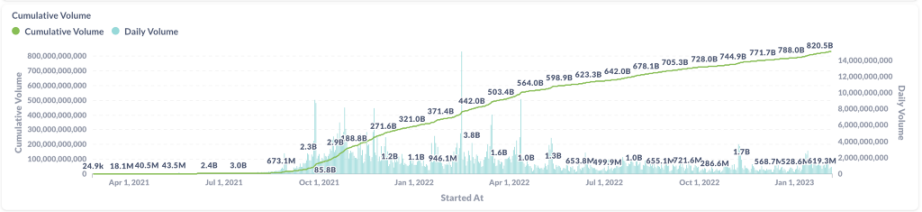

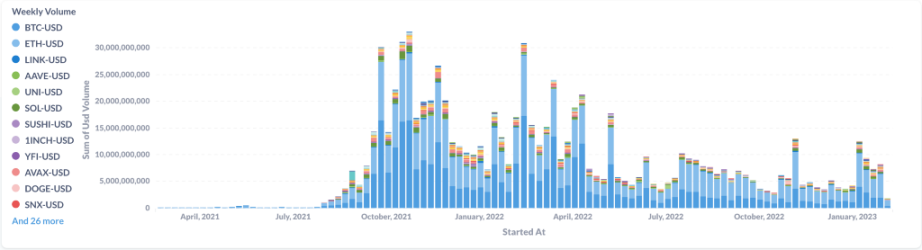

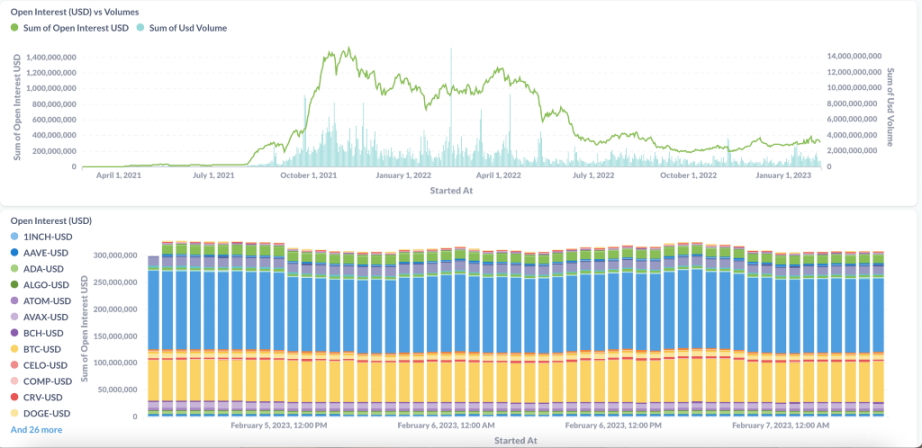

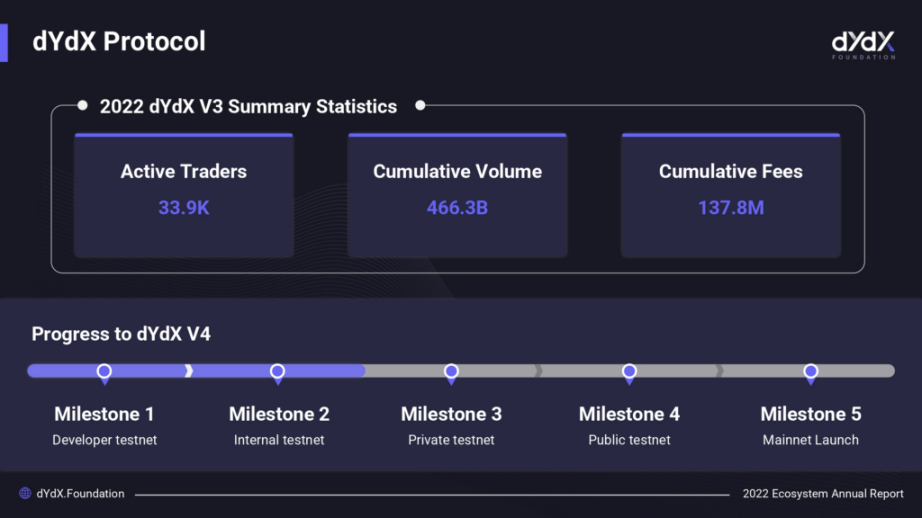

- 交易量: dYdX 的交易量不断增长。随着当前 epoch 临近结束,dYdX 的交易量会出现激增,可见 dYdX 上的交易者主要是为了交易挖矿而进行交易。年度交易量为 $484.21b,2023 年 2 月 6 日交易量为 854.4M,超过 Uniswap 和 SNX,且目前交易主要以 USD-BTC 和 USD-ETH 为主。

-

年度费用收入: $123.59m

-

未平仓合约: 2023 年 2 月 6 日未平仓合约总量为 315.5M,同样的,未平仓合约主要是 USD-BTC 和 USD-ETH 两个交易对上的未平仓合约。

- TVL: 2023 年 2 月 6 日 dYdX 的 TVL 为 $401.39m,在同类型的衍生品协议中排名第二,低于 GMX 的 TVL

* 数据采集至 2022 年 2 月 8 日

2. 代币发行情况

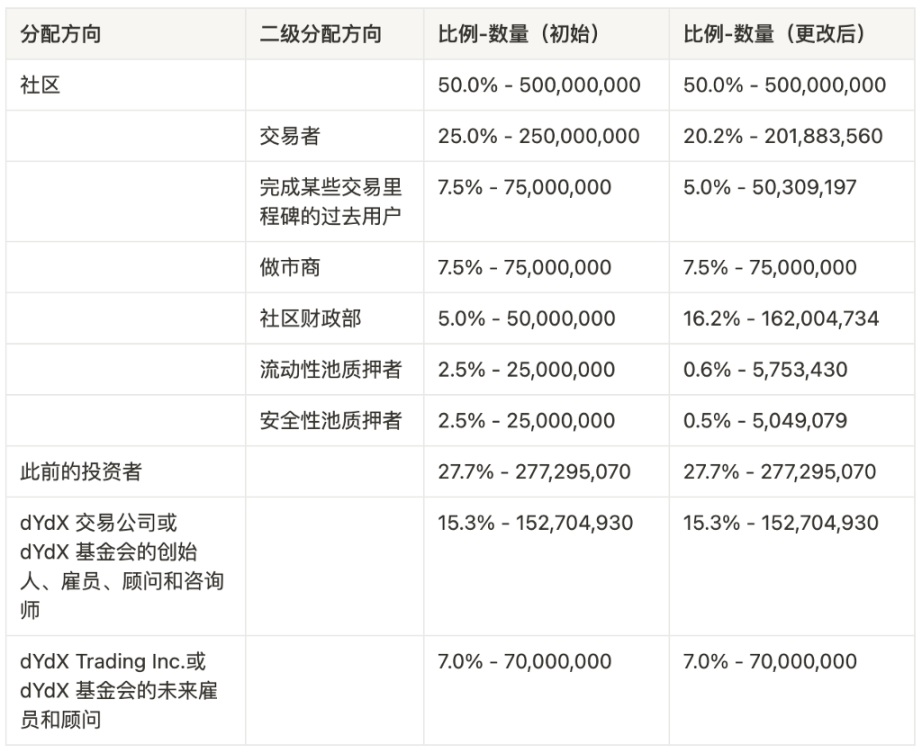

a. 发行

-

DYDX 总量为 10 亿枚,将在五年内分配完毕,5 年后将通过治理机制开启每年最高 2% 的通胀。

-

代币的分配规则可以由 dYdX 持币人通过社区投票修改规则,由于团队持有大量的 dYdX 代币,可以直接确定投票结果。

-

从 2021 年 8 月 3 日 15:00:00 UTC 开始,每个 epoch 为 28 天。一共有 60 个 epoch,持续时间为 5 年。最初五年 $DYDX 的总供应量分配如下。

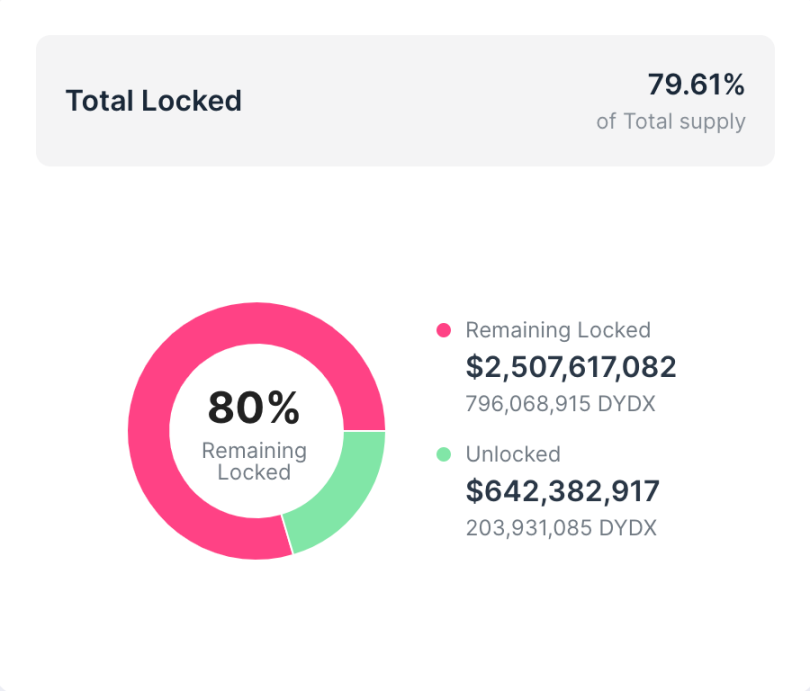

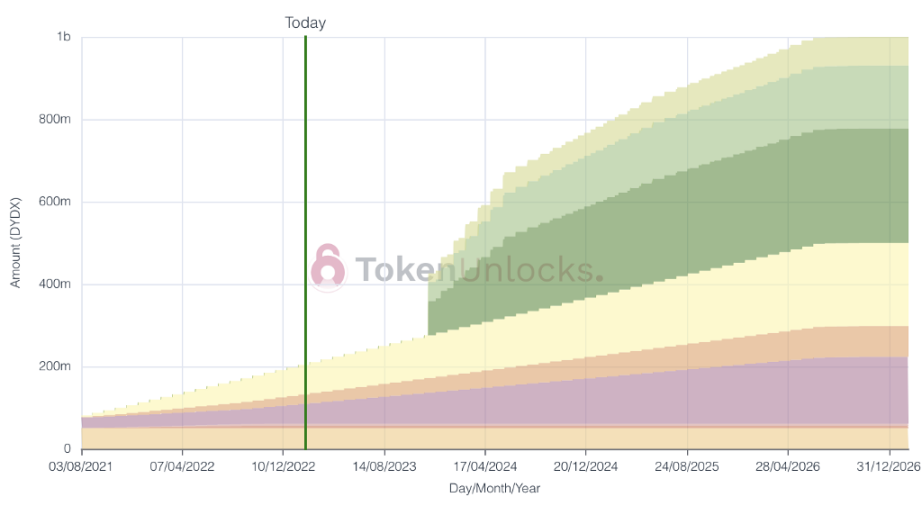

b. 解锁

dYdX 团队初始计划于 dYdX 代币发行 18 个月后( 2023 年 3 月)对 50% 分配给投资者、公司及基金会的代币进行大规模解锁。但于 2023 年 1 月 25 日,dYdX 基金会宣布该部分初始释放日期推迟至 2023 年 12 月 1 日。

新的解锁方案为:

-

在 2023 年 12 月 1 日(新的初始解锁日期),解锁 30%;

-

从 2024 年 1 月 1 日到 2024 年 6 月 1 日,在每个月的第一天,以等额的月度分期支付 40%;

-

从 2024 年 7 月 1 日至 2025 年 6 月 1 日,在每个月的第一天,以等额方式分期支付 20%;

-

从 2025 年 7 月 1 日至 2026 年 6 月 1 日,在每个月的第一天,以等额方式分期支付 10%。

此次推迟前,dYdX 的价格从 2022 年 11 月 25 日的 $2.5 一直下跌至 2022 年 12.30 日的 $1.0,此后又上升至 2023 年 1 月 25 日的 $1.5,从下图中可以看出,在宣布解锁推迟后,dYdX 的价格不断攀升至 2023 年 2 月 7 日的 $3.1

五. 缺陷与风险

-

去中心化程度不足:只有真实交易上链,基础设施提供方 Starkware 并不开源,产品的中心化属性依旧很强。官方显然也注意到了这点,正在搭建 V4,声称其能做到完全的去中心化。

-

V4 的开发进度不能确定,官方此前称会在 2022 年底发布 dYdX V4,至 2023 年 1 月已完成里程碑 2 — 内部测试。

-

V4 版本从以太和到 dYdX 桥接的安全性需要保证

-

从主网转移到 Cosmos 可能会导致一部分用户流失

-

性能不足:上链交易的速度与下单与吃单速度不匹配

-

代币效用:交易手续费不会对 dYdX 持有人分成,目前交易者的交易动机主要为交易挖矿。

-

代币价格:代币效用不足,导致 dYdX 代币价格持续下降。

六. 思考与结论

-

质押池已经不再活跃,dYdX 的整体交易方式更加偏向于 CEX。如今交易量的增长主要是由于交易带来的 dYdX 奖励以及 dYdX 的较低的交易佣金,但是由于获得 dYdX 奖励后,持有 dYdX 无用,交易者会卖出,导致 dYdX 价格持续低下。因此官方也将对投资人、公司员工持有的大量代币的解锁日期从 2023 年 3 月延期到了 2023 年 12 月,意在避免抛压,维持 dYdX 代币的价格。

-

选择 Cosmos 是一次确定性(维持现状不会致使用户流失)和产品未来的持续发展间的权衡。但一旦成功,会带来 dYdX 跨里程碑式的发展,同时也会激励更多产品使用 Cosmos。

-

想要获得持续增长,dYdX 的代币经济学需要更好的完善。目前的 V4 版本在离开 Starkware 后,交易者可能会得到一部分交易佣金,有助于协议的持续发展。

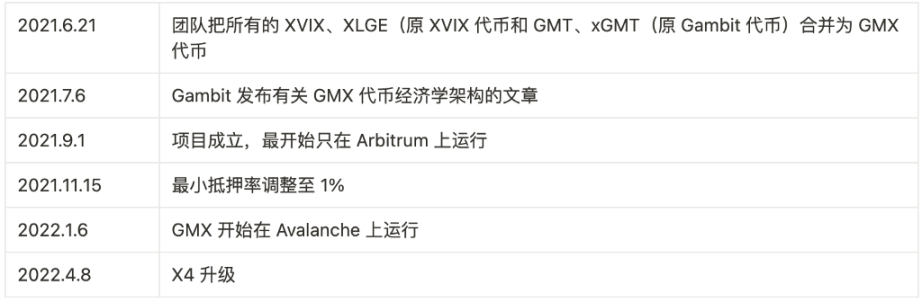

GMX

一. 基本概况

GMX 是 Arbitrum 和 Avalanche 链上的去中心化的永续合约和现货交易所,项目成立于 2021 年 9 月,创始团队在 2020 年创立了以太上的 XVIX 项目,后来创立了 BSC 链上的 Gambit 协议,GMX 是 Gambit 协议的第一次迭代的成果。

二. 项目团队

匿名团队。

三. 项目详解

1. 发展历程

2. 发展现状

-

对交易可支持 50 倍杠杆

-

由 GLP 提供流动性,具有显著优于 dYdX 的代币经济学

-

无滑点交易,GMX 根据 AMM 和预言机混合定价,没有滑点。对于大额交易很友好,并减少了做市商的无常损失

-

目前已有其他协议可以自由基于 GMX 构建产品,给 GMX 带来更多的流量和需求量

-

代码开源

-

GMX 有了初步生态应用,如 Vesta Finance、Moremoney、DeCommas、Umami Finance 等 (来源:https://www.panewslab.com/zh/articledetails/43mbrzzo.html)

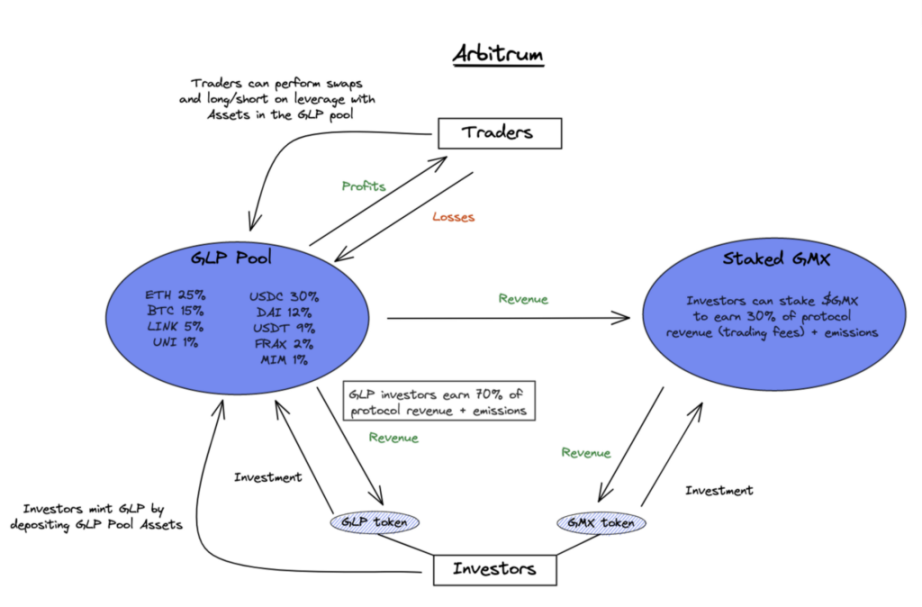

3. 代币经济学

图片来源:https://rileygmi.substack.com/p/gmx

a. LP

-

投资者通过铸造 GLP 为资产池提供流动性,资产池是单一多资产池。

-

获得 70% 交易费用( ETH on Arbitrum, AVAX on Avalanche)。

-

GLP 是一个多资产资产池,代币 GLP 的价格随着资产池内资产的价格变化为变化。

b. GMX 持有者

-

质押 GMX,获得 30% 交易费用分成,获得 esGMX\30% 交易费用以及 Multiplier points。

-

esGMX 可以 vest,申请 vest 后,账户内的 GMX 和 esGMX 都会被锁定,处于无法出售的状态,但仍然会产生奖励。esGMX 会在一年的时间内进行线性解锁。锁定的 GMX 可以随时提取,但这一行动将停止 esGMX 的 vest。

-

esGMX 享有投票权。

c. 交易者 Trader

-

可以用 GLP 资产池内的资产进行交易,可添加高至 50x 的杠杆。

-

无论做空 / 做多,都需要支付「Borrow Fee」。

-

交易费用与当前 GLP 池内资产的价值是否被高估 / 低估有关。

-

GLP 池与交易者是对手方,交易者盈利,GLP pool 会移去盈利部分资产;反之则会增加。GLP 和交易者是零和博弈关系。

四. 重要数据

1. 运营数据

-

2022 年度交易总量:$89.52b

-

年度费用收入:$175.39m

-

OI:$211m

-

TVL:$540.88m

-

GLP 资产池当前的组成为:40.2% USDC,29.76% ETH,21.1% BTC,3.24% DAI,2.1% FRAX,1.3% USDT,1.23% LINK,1.03% UNI。主要资产为 USDC,其次为 ETH、BTC, 整个池子的波动性会相对减少

-

交易者净收益 / 损失:在 GMX 中,交易者多数处于亏损状态,也就是说,GLP 池在不断盈利

-

GMX 具有 79% 的质押率(强锁仓机制和较为可观的回报率)

* 数据采集至 2022 年 2 月 8 日

2. 代币发行状况

GMX 代币总计 13.25 M,配置如下:

-

6M GMX 给 XVIV、Gambit 迁移者。

-

2M GMX 在 Uniswap 提供 ETH/GMX 的流动性

-

2M GMX 留做 esGMX 奖励

-

2M GMX 归属于底价基金

-

1M GMX 留给社区合作和推广

-

0.25M GMX 给团队,2 年线性解锁

esGMX 代币总计 2M,配置如下

-

每月 100,000 esGMX 代币给 GMX 交易者。

-

每月向 Arbitrum 的 GLP 持有人提供 100,000 esGMX 代币。

-

从 2022 年 1 月至 2022 年 3 月,每月向 Avalanche 的 GLP 持有者提供 50,000 esGMX 代币。

-

从 2022 年 4 月至 2022 年 12 月,每月向 Avalanche 的 GLP 持有人提供 25,000 个 esGMX 代币。

五. 风险与缺陷

-

esGMX 锁仓机制强,需要一年时间才能解锁。这些由于质押产生的 esGMX 只会有极少数转化为 GMX。

-

尽管质押 GMX 可以获得 30% 的交易费用,但是这部分奖励会被分为 ETH/AVAX 和 esGMX 两部分,处于 esGMX 的流动性考虑,esGMX 部分的回报率应当给予折价。

-

相比 GLP,成为 GMX 持有者有更多好处:GMX 不承担风险,但可以分得 30% 的交易费用(这也是 GMX 代币质押率如此之高的原因之一),而 GLP 需要承担货币价格变动带来的资产变动以及交易带来的损失。

-

空头交易者需要支付资金费用,牛市中会出现多头>空头的现象,GLP 池不可持续

-

由于 GMX 机制中,空头方与多头方都需要向 GLP 支付借款费用。

-

在市场上涨阶段,协议空方少,此时市场下跌,才会导致 GLP 盈利

-

在牛市时,GLP 出借资产必会导致损失,但同时他们也获得流动性补偿。可一旦补偿低于 GLP 的损失,LP 可能会拿走流动性。

-

预言机带来的价格操纵风险。由于 GMX 采用预言机与 AMM 混合定价机制,一方面带来了 0 滑点,对于流动性强的资产来说有很大的优势;但是对于流动性不强的资产来说,就会带来价格操纵风险。

-

匿名团队存在一定的跑路风险。

六. 思考与结论

-

团队分配的 GMX 很小,只有 25 万 GMX(占总供应量的 1.88%),在 2 年内线性解锁。又考虑到 esGMX 的锁仓机制,归属于底价基金的 2M GMX,市面上流通的 GMX 不会是 GMX 发行总量的全部,供应量会相对不那么大。

-

GMX 有很好的代币经济学,但就代币效用来看,GMX 的代币效用是三个项目中最高的。由于 GMX 代币效用高,在一段时间内会有较高的需求量。此外,GMX 在其他协议上的引入也拉动了需求量的上涨。所以,在短期内,GMX 在市场上可能会有较好的表现。

-

GLP 的逆势上涨与他的产品逻辑有很强的关联性。在正常交易中,多空双方总有一方会向另一方支付资金费用,但在 GMX 中,无论做多还是做空都是向 GLP 池支付资金费用。GMX 上的交易者在牛市中只会做多,导致 GLP 池的亏损,如果 GLP 收到的 70% 手续费无法弥补由于币价上涨对 GLP 带来的损失,人们会从 GLP 池中移除资产,导致 GMX 的流动性崩盘。GMX 的长期稳定发展需要团队对 GMX 逻辑的优化。

-

尽管有不少项目对 GMX 或 GLP 给予了关注,但我认为由于这些协议对 GMX 的粘性不强,目前的情况可能是由于 GMX 的亮眼表现所带来的。

Synthetix

一. 基本概况

Synthetix 是 Optimism 和 Ethereum 链上的合成资产协议,项目成立于 2018 年,其前身是 Havven。

二. 项目团队

-

Kain Warwick — 创始人,创建了加密网关 Blueshyft。

-

Justin Moses — CTO。毕业于悉尼新南威尔士大学,曾在 MongoDB 担任工程总监。

-

Clinton Ennis — 曾在摩根大通担任 Architect Lead,目前在 OnChain Technologies 担任智能合约工程师。

三. 项目详解

1. 发展历程

2. 发展现状

-

Synthetix 是一个大产品矩阵,目前包含主协议 Synthetix,衍生品与现货合成资产交易平台 Kwenta,算法期权平台 Lyra,二元期权与预测平台 Thales,期权收益策略平台 Polynominal,去中心化资管策略平台 dHEDGE 等。

-

synths 彼此之间可以进行无滑点的交易,但需要收取手续费。

-

不论在市场上行或是下行期间,SNX 的价格变动和债务池的变动都可以相互对冲。

-

Lyra 上的交易需要 sUSD,Polynominal、dHedge 等产品的交易都直接或间接为 Synthetix 的流动性提供了支持。通过构建起生态飞轮效应带来更多的流动性和需求,有助于其成为多链之间的 Liquidity Layer。

-

原子交换。原子交换时 Synthetix 在 2021 年发布的功能,允许用户通过 Chianlink 和 Uniswap V3 的组合对合成资产进行定价。

-

原子交换的核心原理是 Synthetix 在 Curve 上建立的 sBTC、sETH、sUSD 的流动性池,当综合交易成本低时,1inch 会选择 Synthetix 链路,实现(x-sx-sy-y)的第成本交换。

-

通过 onchain 的方式复制 CEX 的衍生品功能。比如做空 BTC,不需要去 CEX 买做空合约,而可以直接在 SNX 买入 iBTC 风险。

3. 代币经济学

a. 流动性使用者。 可以去交易各种衍生品,并且不需要交易对手方,所以没有一般 DEX 会碰到的滑点和流动性问题。交易的费用一般是 3‰ 。

- 可以在没有滑点和流动性问题的情况下 on chain 交易各种合成资产,需要支付的是交易费用。

b. 流动性的提供者。 他们也是 SNX 的持有者,通过质押 SNX,以 SNX : sUSD=4:1 的比例铸造 sUSD,在铸造 sUSD 的同时也会按照比例承担系统的债务。

-

流动性提供者会获取 100% 交易费用,并且会获得 SNX 通胀产生的 SNX 奖励。

-

可以收取交易费用,并且获取额外奖励的 SNX,但是会面临由于价格波动造成的资产损失的风险(这一点和 Uniswap 流动性提供者面临的无常损失比较类似)。

四. 重要数据

1. 运营数据

a. 2022 年度交易总量:$4.94b

b. 年度费用收入:$14.81m

c. TVL:$432.50m

Synthetix 的交易量和利润与另外两个项目不是一个量级,但是 TVL 却是一个量级,表明 SNX 协议中具有大量的资产。

* 数据采集至 2022 年 2 月 8 日

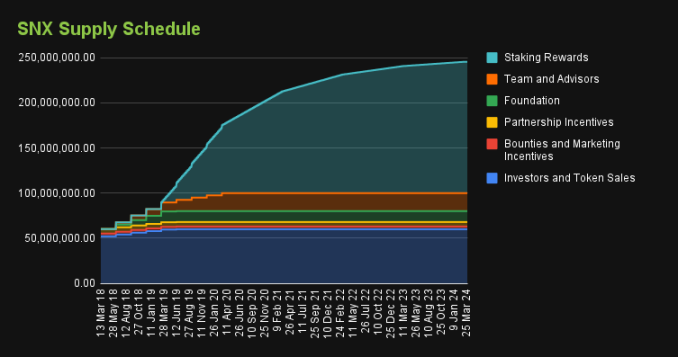

2. 代币发行情况

2018 年 2 月 28 日,SNX 进行首次代币发行。SNX 代币的总供应量上限为 282,337,310 以及自第一个 Epoch 以来的通货膨胀。其中,

-

60.00% 被分配给投资者和代币销售

-

3.00% 分配给奖励和营销激励措施

-

5.00% 分配给合作伙伴

-

12.00% 分配给基金会

-

20.00% 分配给团队和顾问

SNX 的供应预计将在 2024 年 3 月全部解锁。

五. 缺陷与风险

-

SNX 的价格目前是通过 Chainlink 来提供,会面临第三方的预言机风险。

-

V3 版本的更新进度缓慢,完成时间尚不能确定

-

生态较为复杂,若非成熟完善的管理,否则会使系统的潜在不稳定型增加。

-

目前流动性会与 SNX 价格以及抵押率挂钩,目前的抵押率是 400%,也就是说 $4 的 SNX 获得 $1 的 sUSD,高抵押率会对 sSYN 的资产流动性产生较大的影响。

-

Synthetix 的交易费率是三者中最高的,这会对交易者的交易体验造成影响

六. 思考与结论

-

产品独特,逻辑性感,带来了极大的想象空间,近期收入增长使投资者看到了逻辑兑现的潜力。

-

项目比较复杂,整体的架构宏大,因此需要更长的时间进行发展,投资回报周期较长。

-

由于流动性会和 SNX 的价格与抵押率挂钩,资产池深度是有上限的,团队目前正在考虑增加抵押品种类能提高 Synthetix 合成资产 synths 的深度。V3 版本中,多重抵押品的逻辑为协议的可持续性和发展空间扩大了上限。

-

由于 synths 与现实资产挂钩,可能会面临较大的监管压力。

-

SNX 质押者可以获得 100% 的交易费用,但是会面临价格波动造成的损失,且交易费用较高,效用会打个折扣。

-

个人还是比较喜欢这个项目的,Synthetix 的去中心化程度是三个项目中最高的。他的整体交易逻辑与另外两个有明显的区别,但是考虑到其实际应用(把现实资产映射到 web3 中)以及代币经济学,该项目的可玩性还是很高的。机制比较复杂确实是一个问题(但我觉得正是因为机制复杂才导致他的可玩性高),很多交易者可能会因此望而却步,V3 已经在考虑对交易机制进行简化。

对比分析

* 数据采集至 2022 年 2 月 8 日

总结

dYdX 目前最需要克服的是代币的效用问题,这个问题是否能解决需要等待其 V4 Cosmos 版本的到来,长期来看还是有上涨潜力的。目前,dYdX 拥有三个项目中最高的 FDV/TVL,为 7.75,且由于核心问题能不能解决还未成定数,近期的增长不一定能一直持续。

GMX 目前的隐患是牛市死亡螺旋问题。但是其代币效用是三个之中最高的。而且该项目带动了整个 Arbitrum 生态。

SNX 的核心价值是 synth 之间的交易的低费用,这一价值已经在原子交换期间的高交易量中体现了。从 2018 年起至今,SNX 的整体交易数据与另两个不在一个量级,且 Synthetix 的产品过于复杂,要尽善尽美做全要更长的时间。主协议而且会有流动性、交易费率上的硬伤,会削减代币效用。因此,投资周期会是三个项目里最长。

参考链接

https://craft.co/dydx/executives

https://antonio-dydx.medium.com/the-history-of-dydx-so-far-68bf46789f86

https://docs.dydx.community/dydx-governance/start-here/dydx-allocations

https://rileygmi.substack.com/p/gmx

https://www.panewslab.com/zh/articledetails/43mbrzzo.html