汇总:客观且直观的DeFi原语和技术栈

原文标题:《汇总:客观且直观的 DeFi 原语和技术栈》

原文来源: ChinaDefi

随着社区继续构建新的原语、资产和轨道,承诺创造更大的价值,这使得 DeFi 生态系统一直充满着创新。

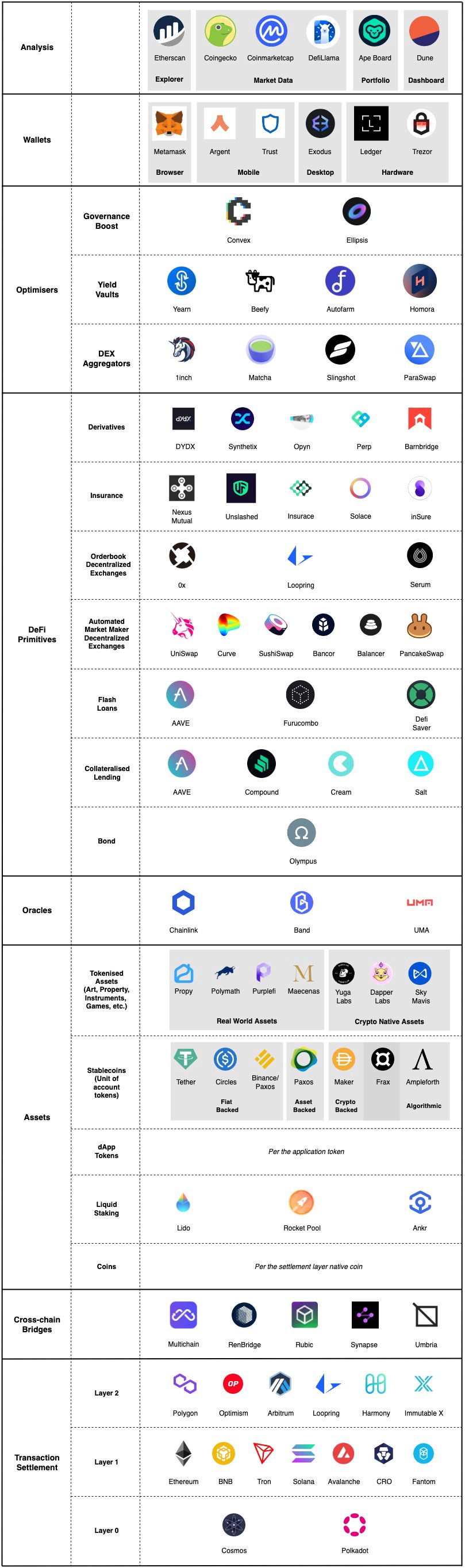

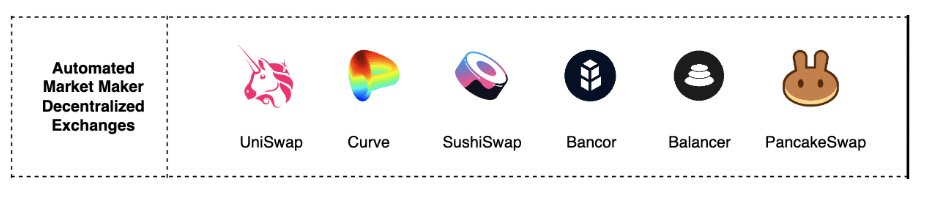

特定于 DeFi,堆栈由 8 个不同的层组成:

分析: 它们是帮助大众理解区块链交易数据的应用程序和工具。这些都是只读应用程序,有助于加强领域的透明度。

钱包: 用户拥有的钱包,用于存储和管理用户的私钥。这些自保管钱包支持交易签名以及用户与 DeFi 协议的交互。

优化器: 一组构建在 DeFi 原语之上的应用程序,目的是通过实现特定策略来实现收益最大化。

DeFi 原语: DeFi 生态系统的构建块,其中每个协议提供特定的金融功能。这些原语可以很容易地与其他原语组合。

预言机: 数据提供者,使 DeFi 协议能够摄取外部数据,以便在智能合约中进行逻辑处理。

资产: 在 DeFi 生态系统中进行交易的项目/事物,通常以Token的形式表示 (ERC20/721)。

跨链桥: 使资产能够安全地跨各种链移动的协议。

交易结算: DeFi 的基础层,所有交易都在这里完成并得到保护。

下面的部分通过详细阐述每一层的核心功能、基本概念以及生态系统效益,概述了每一层的组成部分。每个部分按易读性排序。此外,还提供了一个非结论性的协议列表,作为每个部分的参考实现。

资产

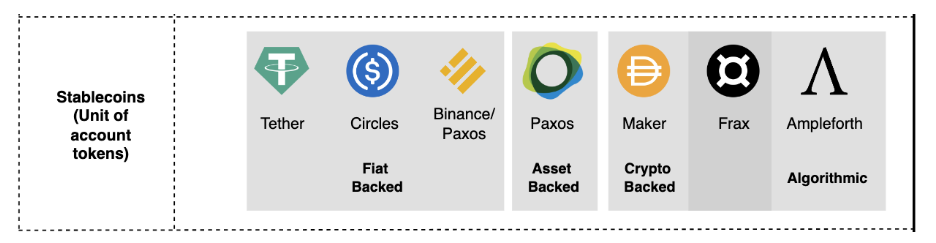

稳定币

核心功能:价值与特定价值挂钩的Token。目前,由于美元处于全球储备货币的地位,使得大多数稳定币都与美元挂钩。随着各国争夺流动性,宏观经济等多个因素的影响,可能会创造多稳定币的未来。

基本概念:稳定币通常是根据一篮子资产的抵押比率铸造/销毁的。这些资产决定了稳定币的信任假设,范围从 tradFi 账户 (USDC, USDT, PAXG) 中持有的资产到加密资产/ Token (DAI, TUSD, FRAX)。稳定币协议能够设置一个目标抵押比率,以提高资本效率。

生态系统效益:稳定的核算单位;从 tradFi 借来的信任;目标挂钩是直观的。

协议:Tether、Circle、Binance、Paxos、Maker、Frax、Ampleforth。

Token 化的资产

核心功能:在区块链上表示金融资产。这可以是区块链的原生资产(其中资产由区块链完全描述),也可以是区块链外部资产的 Token 化表示。在后一种情况下,需要预言机或受信任方将资产桥接到区块链。 Token 可以表示任何东西,因为它只是 Token 化的数据单元。

基本概念:大多数 Token 将由智能合约定义,该合约将 Token 描述为可替代 Token (ERC20) 或不可替代 Token (ERC721)。

生态系统效益:数字资产可访问性;优化结算和注册流程;交易的透明度;基于新 Token 估值的新流动性;有效的实时终结性。

协议:Propy、Polymath、Purplefi、Maecenas、Yuga Labs、Dapper Labs、Sky Mavis。

流动性质押

核心功能:通过使用户能够利用锁定在质押资金中的价值,就可以增加现金流的灵活性。用户在获得流动性的同时,仍然可以通过质押获得回报。

基础概念:权益证明 Token 被提供给流动性质押提供者,然后该提供者将资金汇集起来质押在协议上。用户会收到一个 Token ,代表他们所持资金的份额,可以把它用于其他目的。

生态系统效益:降低质押的最低资本成本;激励更大的质押量,提高协议安全性;为基本上处于休眠状态的基金增加流动性;确定价值流的灵活性。

协议:Lido、Rocket Pool、Ankr。

DeFi 原语

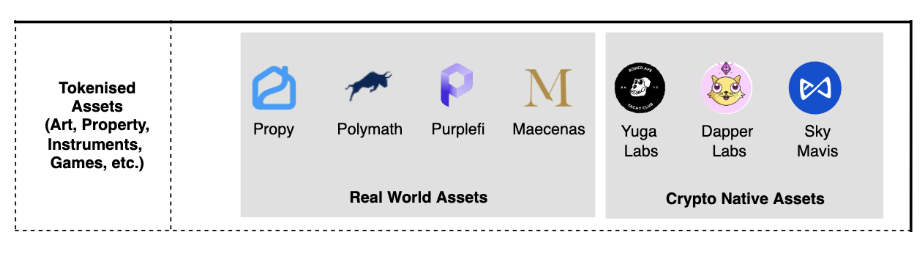

AMM DEX

核心功能:非托管 Token 互换。只要 Token 合约符合 ERC20/ERC721 标准,就可以创建新的交易对。DEX 依靠外部套利者和预言机来确定 Token 的价格比率。流动性是由做市商提供的,他们向智能合约提供 Token ,以换取交易费用的削减。

基础概念: Token 流动性池由智能合约定义,该合约管理合约所持有的 Token 比例。 Token 的存款、交易和提款都是沿着价格曲线进行的,这确保了池的稳定性。这使得做市能够自动化,这诱导出了一种被称为自动化做市商 (AMM) 的机制。

生态系统效益:对交易对 (包括稳定币) 没有限制;沿定制价格曲线的瞬时流动性;为做市商自动生成收益;降低稳定对的费用。

协议:Uniswap、Curve、SushiSwap、Bancor、Balancer、PancakeSwap。

发货簿 DEX

核心功能:用于交换 Token 的传统订单簿交易流程。除了传统的订单匹配外,大多数订单 DEX 还会寻找在 AMM DEX 上结算订单的机会。

基本概念:订单由用户签署 (加密提交),并分布在交易对手网络中。一旦发现交易对手,订单就会提交到链上。由于结算的 GAS 成本,订单必须在链下匹配。

生态系统效益:基于历史先例的直观交换模型;能够制定目标价格;减少滑点风险。

协议:0x、Loopring、Serum。

抵押贷款

核心功能:加密资产的借贷。加密货币提供者能够通过将加密货币存入特定池来赚取利息。借款人可以通过抵押加密货币来获得贷款。通过允许在各种加密货币之间进行抵押和贷款,用户能够根据流动性偏好来混合和匹配他们的当前和借来的资产。

基本概念:贷款合约定义了储备资产以及每个借款人/贷款人的份额。支付给贷款人或借款人的利息是根据市场机制和协议治理目标的组合动态确定的。利用率和抵押率可以用来提高资本效率。

生态系统效益:利用休眠资产 (即杠杆) 产生额外流动性;不需要出售资产来获得收益;建立清算市场。

方案:Aave、Compound、Cream、Salt。

闪电贷

核心功能:加密资产的无抵押贷款,通过将多个策略叠加到单个以太坊交易中实现盈利策略。这是可能的,因为交易的最终性取决于区块时间,这使得贷款可以在同一个区块内获得和偿还。如果交易最终证明无利可图,可以取消交易。在盈利交易的情况下,协议对闪电贷收取固定费用。

基本概念:闪电贷合约定义了贷款条款和实施策略。闪电贷合约必须与各种其他 DeFi 产品相互作用才能实现盈利 (贷款、DEX、聚合器)。所有的闪贷策略都被分组到一个单独的交易中,由网络自动处理。

生态系统效益:瞬时流动性;无需抵押品,无违约风险;瞬时套利带来更高的稳定性。

协议:Aave、Defi Saver、Furucombo。

保险

核心功能:资产风险管理,在发生资产损失时购买保险 (黑客攻击、智能合约漏洞等)。承销商能够选择要承销的协议/事件以换取费用。基于保险池,用户可以通过向该保险池支付保险费来为自己投保。支付决定可以通过投票过程或事件驱动代码进行。

基本概念:智能合约定义了要投保的风险以及索赔/赔付的条件。包括保险费在内的资金存入合约,从而能够确定各自的池份额。

生态系统效益:实现更细粒度的风险管理;由于损失最小化而增加信任;创建一个保险市场,保险公司可以根据他们对项目的相对信心为项目提供资金。

协议:Nexus Mutual、Unslashed、Insurace、Solace、inSure。

债券

核心功能:通过向协议金库出借资产获得固定收益。所借出的资产不必是协议 Token ,而是通过金库治理确定的。同样,利息支付不仅限于协议 Token 。

基本概念:智能合约用于在金库中存储 Token ,以及实现基于治理投票的规则。 Token 债券在到期时被解锁和认领。

生态系统效益:激励协议拥有的流动性,从而提高对协议 Token 的信任;可以根据 DAO 治理分配金库储备。

协议:Olympus。

衍生品

核心功能:为对冲、杠杆或向下投机创造市场。通过更先进的策略,用户能够管理他们的风险,并通过衍生资产,如期货、永续合约、期权和利率掉期,最大化他们的潜在回报。

基本概念:大多数衍生品的实现都涉及创建代表衍生品的 Token 。这些资产通常是在确保资金(即抵押品)的智能合约上创建的。然后,衍生品可以自由交易,同时通过清算市场保护协议免于破产。

生态系统效益:暴露于任何资产的价格变动 (即跟踪股票价格的合成资产);允许卖空;更精细的风险管理选项。

方案:DYDX、Synthetix、Opyn、Perp、Barnbridge。

优化器

DEX 聚合器

核心功能:通过多个 DEX 进行交易路由,以获得有效价格的最佳组合以及最低的交易成本。DEX 聚合器的存在是因为不同的 DEX 在任何时间点对同一 Token 对都有不同的价格。

基本概念:DEX 聚合器根据请求的交易对查询多个 DEX 协议。通过过滤和排序潜在的交易,DEX 聚合器可以发现最优的交易路径。这包括交易 gas 费用以及每个 Token 的交易费用。

生态系统效益:基于最佳利率进行交换;流动性根据实际交易价值分布在 DEX 中;激励跨 DEX 的价格稳定。

协议:1inch、Matcha、Slingshot、Paraswap。

收益金库

核心功能:自动组合流动性供应,以最大化潜在收益,同时最大限度地降低与 DEX 智能合约交互的成本。根据风险承受能力,不同的金库策略会产生不同的预期回报。金库能够通过协议奖励、杠杆 (通过借款) 和其他收入流来提高收益。

基本概念:金库合约定义了将要实现的策略。来自指定池的流动性提供者能够将其流动性份额委托给金库合约。合约管理用户的流动性,并自动复合奖励。

生态系统效益:提高资本效率和收益;减少奖励 Token 的风险;降低流动性管理交易费用

协议:Yearn、Beefy、Autofarm、Homora。

治理提升

核心功能:通过控制底层 DEX 协议的费用分配和投票,实现收益最大化。这是可能的,因为大多数 DEX 协议根据 Token 投票将奖励流向不同的流动性池。

基础概念:用户能够使用 Convex/Ellipsis,从底层协议锁定他们的流动性提供者 Token 。这使他们有资格获得 Convex 交易费用的份额,以及通过重新分配治理投票获得的额外奖励。

生态系统效益:在基础协议之上创建费用和投票市场,带来新的流动性;通过复利奖励实现收益最大化。

协议:Convex、Ellipsis。

跨链桥

核心功能:支持跨不同链的资产互换。大多数桥都有附加的 DEX 功能,这有助于在不同的链之间交换资产。

基本概念:大多数实现都涉及跨链消息传递协议,该协议支持跨链桥接资产。这种桥接可以通过打包资产来实现,其中源链上的资产被智能合约锁定。或者,跨链资产也可以通过稳定交换池获得。

生态系统效益:基于跨链互换机会的交易量呈指数级增长;跨链的瞬时流动性;防止价值锁定在结算层。

协议:Multichain、RenBridge、Rubic、Synapse、Umbria。